01.12.2024 -

«Գրանցված է»

ՀՀ արդարադատության

նախարարության կողմից

2 մայիսի 2007 թ.

Պետական գրանցման թիվ 05007192

ՀԱՅԱՍՏԱՆԻ ՀԱՆՐԱՊԵՏՈՒԹՅԱՆ ԿԵՆՏՐՈՆԱԿԱՆ ԲԱՆԿԻ ԽՈՐՀՈՒՐԴ

ՈՐՈՇՈՒՄ

i

9 փետրվարի 2007 թվականի N 39-Ն

i

«ԲԱՆԿԵՐԻ ԳՈՐԾՈՒՆԵՈՒԹՅԱՆ ԿԱՐԳԱՎՈՐՈՒՄԸ, ԲԱՆԿԱՅԻՆ ԳՈՐԾՈՒՆԵՈՒԹՅԱՆ ՀԻՄՆԱԿԱՆ ՏՆՏԵՍԱԿԱՆ ՆՈՐՄԱՏԻՎՆԵՐԸ» ԿԱՆՈՆԱԿԱՐԳ 2-Ը ՀԱՍՏԱՏԵԼՈՒ ՄԱՍԻՆ

Հիմք ընդունելով «Բանկերի և բանկային գործունեության մասին» Հայաստանի Հանրապետության օրենքի 4-րդ և 5-րդ գլուխները, «Արժութային կարգավորման և արժութային վերահսկողության մասին» Հայաստանի Հանրապետության օրենքի 5-րդ և 7-րդ հոդվածները, «Իրավական ակտերի մասին» Հայաստանի Հանրապետության օրենքի 16-րդ հոդվածը, ղեկավարվելով «Հայաստանի Հանրապետության կենտրոնական բանկի մասին» Հայաստանի Հանրապետության օրենքի 20-րդ հոդվածի «ե» կետով` Հայաստանի Հանրապետության կենտրոնական բանկի խորհուրդը որոշում է.

i

1. Հաստատել`

i

1.1. «Բանկերի գործունեության կարգավորումը, բանկային գործունեության հիմնական տնտեսական նորմատիվները» կանոնակարգ 2-ը` համաձայն հավելված 1-ի (կցվում է):

i

1.2. (1.2-րդ կետն ուժը կորցրել է 11.02.2012 թվականից` 20.12.11 թիվ 354-Ն որոշում)

1.3. «Բանկերի գործունեության կարգավորումը, բանկային գործունեության հիմնական տնտեսական նորմատիվները» կանոնակարգ 2-ի անբաժանելի մաս կազմող «Վարկային ռիսկի հաշվարկը»` համաձայն հավելված 3-ի (կցվում է):

1.4. «Բանկերի գործունեության կարգավորումը, բանկային գործունեության հիմնական տնտեսական նորմատիվները» կանոնակարգ 2-ի անբաժանելի մաս կազմող «Շուկայական ռիսկի հաշվարկը»` համաձայն հավելված 4-ի (կցվում է):

1.5. «Բանկերի գործունեության կարգավորումը, բանկային գործունեության հիմնական տնտեսական նորմատիվները» կանոնակարգ 2-ի անբաժանելի մաս կազմող «Գործառնական ռիսկի հաշվարկը»` համաձայն հավելված 5-ի (կցվում է):

i

1.6. «Բանկերի գործունեության կարգավորումը, բանկային գործունեության հիմնական տնտեսական նորմատիվները» կանոնակարգ 2-ի անբաժանելի մաս կազմող «50 տոկոս ռիսկի կշռին բավարարող հիփոթեքային վարկերի տրամադրման նվազագույն պայմանները»` համաձայն հավելված 6-ի (կցվում է):

1.7. Հայաստանի Հանրապետության տարածքում գործող օտարերկրյա բանկերի մասնաճյուղերի կողմից Հայաստանի Հանրապետության տարածքում ավանդներ ընդունելու համար լրացուցիչ պայմանները»` համաձայն հավելված 1-ի (կցվում է):

(1-ին կետը փոփ. 27.11.12 թիվ 325-Ն որոշում)

i

2. Սույն որոշումն ուժի մեջ մտնելու պահից ուժը կորցրած ճանաչել Հայաստանի Հանրապետության կենտրոնական բանկի խորհրդի 2004 թվականի սեպտեմբերի 20-ի ««Բանկերի գործունեության կարգավորումը, բանկային գործունեության հիմնական տնտեսական նորմատիվները» կանոնակարգ 2-ը նոր խմբագրությամբ հաստատելու մասին» թիվ 237-Ն որոշումը:

i

3. Սույն որոշումն ուժի մեջ է մտնում 2008 թվականի հունվարի 1-ից:

|

Հայաստանի Հանրապետության

կենտրոնական բանկի նախագահ |

Տ. Սարգսյան |

|

2007 թ. փետրվարի 16

Երևան

|

i

Հավելված 1

Հաստատված է

ՀՀ կենտրոնական բանկի խորհրդի

2007 թվականի փետրվարի 9-ի

թիվ 39-Ն որոշմամբ

i

ԲԱՆԿԵՐԻ ԳՈՐԾՈՒՆԵՈՒԹՅԱՆ ԿԱՐԳԱՎՈՐՈՒՄԸ, ԲԱՆԿԱՅԻՆ ԳՈՐԾՈՒՆԵՈՒԹՅԱՆ ՀԻՄՆԱԿԱՆ ՏՆՏԵՍԱԿԱՆ ՆՈՐՄԱՏԻՎՆԵՐԸ

ԿԱՆՈՆԱԿԱՐԳ 2

ԳԼՈՒԽ I

ԿԱՆՈՆԱԿԱՐԳԻ ԿԱՐԳԱՎՈՐՄԱՆ ԱՌԱՐԿԱՆ

i

1. Սույն կանոնակարգը սահմանված է «Բանկերի և բանկային գործունեության մասին» Հայաստանի Հանրապետության օրենքի դրույթների համաձայն և կարգավորում է Հայաստանի Հանրապետության տարածքում գործող բանկերի և օտարերկրյա բանկերի մասնաճյուղերի թղթակցային հաշիվների բացումը և վարումը, դրանց համար սահմանվող հիմնական տնտեսական նորմատիվների հաշվարկման կարգը, հաշվարկին մասնակցող տարրերի կազմը և սահմանաչափերը:

(1-ին կետը փոփ. 20.12.11 թիվ 354-Ն որոշում)

i

ԳԼՈՒԽ II

ԲԱՆԿԵՐԻ ԻՆՎԵՍՏԻՑԻՈՆ ԵՎ ԲԱԺԱՆՈՐԴԱԳՐԱԿԱՆ ԳՈՐԾՈՒՆԵՈՒԹՅՈՒՆԸ

(2-րդ գլուխն ուժը կորցրել է 11.02.2012 թվականից` 20.12.11 թիվ 354-Ն որոշում)

i

ԳԼՈՒԽ III

ԲԱՆԿԵՐԻ ԿՈՂՄԻՑ ԹՂԹԱԿՑԱՅԻՆ ՀԱՇԻՎՆԵՐԻ ԲԱՑՈՒՄԸ

i

8. Բանկերը և օտարերկրյա բանկերի մասնաճյուղերը Հայաստանի Հանրապետության կենտրոնական բանկում (այսուհետ` Կենտրոնական բանկ) բացում են Հայաստանի Հանրապետության դրամով և արտարժույթով թղթակցային հաշիվներ:

(8-րդ կետը փոփ. 26.06.12 թիվ 168-Ն որոշում)

i

9. Բանկերը և օտարերկրյա բանկերի մասնաճյուղերը կարող են Հայաստանի Հանրապետության դրամով և արտարժույթով թղթակցային հաշիվներ բացել Հայաստանի Հանրապետության տարածքում և արտասահմանում գործող բանկերում: Բանկերը և օտարերկրյա բանկերի մասնաճյուղերը կարող են անկանխիկ ոսկով թղթակցային հաշիվներ բացել Հայաստանի Հանրապետության տարածքում և արտասահմանում գործող բանկերում: Հաշվի բացման մասին հաշվետեր բանկը պետք է հինգ աշխատանքային օրվա ընթացքում գրավոր տեղեկացնի Կենտրոնական բանկին:

(9-րդ կետը փոփ. 08.02.11 թիվ 26-Ն որոշում)

i

10. Սույն կանոնակարգի և սույն կանոնակարգի հիման վրա Կենտրոնական բանկի ընդունած այլ իրավական ակտերի իմաստով` «նոստրո» հաշիվը թղթակից բանկում տվյալ բանկի անունով բացված Հայաստանի Հանրապետության դրամով, արտարժույթով, այդ թվում` անկանխիկ ոսկով հաշիվն է, իսկ «լորո» հաշիվը` թղթակից բանկի անունով տվյալ բանկում բացված Հայաստանի Հանրապետության դրամով, արտարժույթով, այդ թվում` անկանխիկ ոսկով հաշիվը:

(10-րդ կետը փոփ. 08.02.11 թիվ 26-Ն որոշում)

ԳԼՈՒԽ IV

ԲԱՆԿԱՅԻՆ ԳՈՐԾՈՒՆԵՈՒԹՅԱՆ ՀԻՄՆԱԿԱՆ ՏՆՏԵՍԱԿԱՆ ՆՈՐՄԱՏԻՎՆԵՐԸ ԵՎ ԴՐԱՆՑ ՍԱՀՄԱՆԱՉԱՓԵՐԸ

i

11. Կենտրոնական բանկը բանկերի համար սահմանում է բանկային գործունեության հետևյալ հիմնական տնտեսական նորմատիվները.

1) բանկի կանոնադրական կապիտալի և ընդհանուր կապիտալի նվազագույն չափերը (բացառությամբ` օտարերկրյա բանկերի մասնաճյուղերի),

2) բանկի կապիտալի համարժեքության նորմատիվները.

ա. առաջին մակարդակի հիմնական կապիտալի համարժեքության նորմատիվ,

բ. առաջին մակարդակի կապիտալի համարժեքության նորմատիվ,

գ. ընդհանուր կապիտալի համարժեքության նորմատիվ,

3) բանկի իրացվելիության նորմատիվները.

ա. բանկի բարձր իրացվելի ակտիվների և ընդհանուր ակտիվների գումարների միջև սահմանային հարաբերակցությունը (ընդհանուր իրացվելիություն).

բ. բանկի բարձր իրացվելի ակտիվների և ցպահանջ պարտավորությունների միջև սահմանային հարաբերակցությունը (ընթացիկ իրացվելիություն),

գ. բանկի բարձր իրացվելի ակտիվների և զուտ դրամական արտահոսքի միջև սահմանային հարաբերակցությունը (իրացվելիության ծածկույթի նորմատիվ),

դ. բանկին հասանելի կայուն միջոցների և բանկին անհրաժեշտ կայուն միջոցների միջև սահմանային հարաբերակցությունը (զուտ կայուն ֆինանսավորման նորմատիվ),

4) մեկ փոխառուի, խոշոր փոխառուների գծով ռիսկի առավելագույն չափը (չափերը).

ա. մեկ փոխառուի գծով ռիսկի առավելագույն չափը.

բ. խոշոր փոխառուների գծով ռիսկի առավելագույն չափը.

5) բանկի հետ կապված մեկ անձի, բոլոր անձանց գծով ռիսկի առավելագույն չափը (չափերը).

ա. բանկի հետ կապված մեկ անձի գծով ռիսկի առավելագույն չափը,

բ. բանկի հետ կապված բոլոր անձանց գծով ռիսկի առավելագույն չափը,

6) Կենտրոնական բանկում տեղաբաշխվող պարտադիր պահուստների նվազագույն չափը.

ա. Հայաստանի Հանրապետության դրամով ներգրավված միջոցների դիմաց.

բ. արտարժույթով ներգրավված միջոցների դիմաց,

7) արտարժույթի տնօրինման նորմատիվները.

ա. յուրաքանչյուր արտարժույթի գծով դիրքի նորմատիվ,

բ. բոլոր արտարժույթների գծով դիրքի նորմատիվ:

8) պահանջի և գրավի արժեքի սահմանային հարաբերակցության չափը (չափերը):

(11-րդ կետը լրաց. և փոփ. 14.10.09 թիվ 297-Ն, 27.11.12 թիվ 325-Ն, 24.06.14 թիվ 146-Ն, 17.04.20 թիվ 55-Ն, 28.09.21 թիվ 141-Ն, 15.11.22 թիվ 195-Ն որոշումներ)

12. Օտարերկրյա բանկերի մասնաճյուղերի համար սահմանվող` Հայաստանի Հանրապետության տարածքում ավանդներ ընդունելու համար լրացուցիչ պայմանները սահմանվում են` համաձայն սույն կանոնակարգի Հավելված 8-ի:

(12-րդ կետը փոփ. 27.11.12 թիվ 325-Ն որոշում)

i

13. (13-րդ կետն ուժը կորցրել է 25.12.2017 թվականից` 14.11.17 թիվ 257-Ն որոշում)

i

14. Բանկերի կանոնադրական կապիտալի համալրման կարգը և արժույթը սահմանվում են Կենտրոնական բանկի խորհրդի 2005 թվականի ապրիլի 12-ի թիվ 145-Ն որոշմամբ հաստատված «Բանկերի և օտարերկրյա բանկերի մասնաճյուղերի գրանցումն ու լիցենզավորումը, բանկերի մասնաճյուղերի և ներկայացուցչությունների գրանցումը, բանկերի և օտարերկրյա բանկերի մասնաճյուղերի ղեկավարների որակավորումը և գրանցումը» կանոնակարգ 1-ով սահմանված կարգով:

15. Բանկի կանոնադրական կապիտալի նվազագույն չափը մեկ միլիարդ (1.000.000.000) Հայաստանի Հանրապետության դրամ է: Մինչև 2005 թվականի հունիսի 28-ը բանկերի կանոնադրական կապիտալի արտարժույթով համալրված մասը վերագնահատման ենթակա չէ: ↩

(15-րդ կետը խմբ. 15.11.22 թիվ 195-Ն որոշում)

16. Առևտրային բանկերի համար ընդհանուր կապիտալի նվազագույն չափը սահմանվում է երեսուն միլիարդ (30.000.000.000) Հայաստանի Հանրապետության դրամ:

(16-րդ կետը փոփ. 24.06.14 թիվ 146-Ն, 30.12.14 թիվ 376-Ն, 03.02.17 թիվ 31-Ն որոշումներ)

16.1. Առաջին մակարդակի հիմնական կապիտալի համարժեքության նորմատիվը (Ն11 նորմատիվ) սահմանվում է նվազագույնը 6.2 տոկոս: ↩ ↩

(16.1-ին կետը լրաց. 24.06.14 թիվ 146-Ն, 21.01.15 թիվ 6-Ն, խմբ. 08.05.20 թիվ 73-Ն, 15.11.22 թիվ 195-Ն որոշումներ)

16.2. Առաջին մակարդակի կապիտալի համարժեքության նորմատիվը (Ն12 նորմատիվ) սահմանվում է նվազագույնը 8.3 տոկոս:

(16.2-րդ կետը լրաց. 15.11.22 թիվ 195-Ն որոշում)

i

17. Ընդհանուր կապիտալի համարժեքության նորմատիվը (Ն1 նորմատիվ) սահմանվում է նվազագույնը 11 տոկոս: ↩

(17-րդ կետը փոփ. 24.06.14 թիվ 146-Ն, 15.11.22 թիվ 195-Ն որոշում)

18. Բանկի բոլոր արժույթներով արտահայտված բարձր իրացվելի ակտիվների և բոլոր արժույթներով արտահայտված ընդհանուր ակտիվների գումարների միջև նվազագույն հարաբերակցությունը (Ն2.1 նորմատիվ) սահմանվում է 15 տոկոս:

(18-րդ կետը փոփ. 18.09.07 թիվ 297-Ն, 26.06.12 թիվ 168-Ն որոշումներ)

18.1. Բանկի առաջին խմբի արտարժույթներով արտահայտված բարձր իրացվելի ակտիվների և առաջին խմբի արտարժույթներով արտահայտված ընդհանուր ակտիվների գումարների միջև նվազագույն հարաբերակցությունը (Ն2.11 նորմատիվ) սահմանվում է 4 տոկոս:

(18.1-ին կետը լրաց. 26.06.12 թիվ 168-Ն որոշում)

18.2. Այն դեպքում, երբ երկրորդ խմբի որևէ արտարժույթով արտահայտված պարտավորությունները ամսվա միջին օրական հաշվարկով գերազանցում են բանկի ընդհանուր պարտավորությունների 5 տոկոսը, ապա յուրաքանչյուր այդպիսի երկրորդ խմբի արտարժույթի համար տվյալ ամսվան հաջորդող ամսվա համար հաշվարկվում է Ն2.12 նորմատիվ, որն իրենից ներկայացնում է ԱՄՆ դոլարով, եվրոյով և այդ արտարժույթով արտահայտված բարձր իրացվելի ակտիվների ու ԱՄՆ դոլարով, եվրոյով և այդ արտարժույթով արտահայտված ընդհանուր ակտիվների գումարների միջև հարաբերակցություն: Ն2.12 նորմատիվի նվազագույն մեծությունը սահմանվում է 4 տոկոս:

(18.2-րդ կետը լրաց. 26.06.12 թիվ 168-Ն որոշում)

19. Բանկի բոլոր արժույթներով արտահայտված բարձր իրացվելի ակտիվների և բոլոր արժույթներով արտահայտված ցպահանջ պարտավորությունների միջև նվազագույն հարաբերակցությունը (Ն2.2 նորմատիվ) սահմանվում է 60 տոկոս:

(19-րդ կետը փոփ. 26.06.12 թիվ 168-Ն որոշում)

19.1. Բանկի առաջին խմբի արտարժույթներով արտահայտված բարձր իրացվելի ակտիվների և առաջին խմբի արտարժույթներով արտահայտված ցպահանջ պարտավորությունների միջև նվազագույն հարաբերակցությունը (Ն2.21 նորմատիվ) սահմանվում է 10 տոկոս:

(19.1-ին կետը լրաց. 26.06.12 թիվ 168-Ն որոշում)

19.2. Այն դեպքում, երբ երկրորդ խմբի որևէ արտարժույթով արտահայտված պարտավորությունները ամսվա միջին օրական հաշվարկով գերազանցում են բանկի ընդհանուր պարտավորությունների 5 տոկոսը, ապա յուրաքանչյուր այդպիսի երկրորդ խմբի արտարժույթի համար տվյալ ամսվան հաջորդող ամսվա համար հաշվարկվում է Ն2.22 նորմատիվ, որն իրենից ներկայացնում է ԱՄՆ դոլարով, եվրոյով և այդ արտարժույթով արտահայտված բարձր իրացվելի ակտիվների ու ԱՄՆ դոլարով, եվրոյով և այդ արտարժույթով արտահայտված ցպահանջ պարտավորությունների միջև հարաբերակցություն: Ն2.22 նորմատիվի նվազագույն մեծությունը սահմանվում է 10 տոկոս:

(19.2-րդ կետը լրաց. 26.06.12 թիվ 168-Ն որոշում)

19.3. Բանկի բարձր իրացվելի ակտիվների և զուտ դրամական արտահոսքի միջև նվազագույն հարաբերակցությունը սահմանվում է.

1) Բոլոր արժույթներով` 100% (Ն23 նորմատիվ):

2) Յուրաքանչյուր նշանակալի արժույթի գծով` 80% մինչև 2021 թվականի դեկտեմբերի 31-ը, 100%` 2022 թվականի հունվարի 1-ից (Ն23 (FX) նորմատիվ, որտեղ FX-ը տվյալ արժույթի ISO (ԻՍՕ) 4217 կոդն է):

3) Առաջին խմբում ներառված նշանակալի արժույթների խմբի գծով` սույն կետի 2-րդ ենթակետով սահմանված սահմանաչափը` առաջին խմբում ներառվող մեկից ավելի նշանակալի արժույթների առկայության դեպքում: Տվյալ դեպքում սույն կետի 2-րդ ենթակետով սահմանված սահմանաչափը չի գործում առաջին խմբում ներառվող յուրաքանչյուր նշանակալի արժույթի գծով առանձին:

(19.3-րդ կետը լրաց. 17.04.20 թիվ 55-Ն, խմբ. 12.10.21 թիվ 153-Ն որոշումներ)

19.4. Բանկին հասանելի կայուն միջոցների և բանկին անհրաժեշտ կայուն միջոցների միջև նվազագույն հարաբերակցությունը սահմանվում է.

1) Բոլոր արժույթներով` 100% (Ն24 նորմատիվ),

2) Յուրաքանչյուր նշանակալի արժույթի գծով 80%` մինչև 2021 թվականի դեկտեմբերի 31-ը, 100%` 2022 թվականի հունվարի 1-ից (Ն24(FX) նորմատիվ, որտեղ FX-ը տվյալ արժույթի ISO (ԻՍՕ) 4217 կոդն է):

3) Առաջին խմբում ներառված նշանակալի արժույթների խմբի գծով` սույն կետի 2-րդ ենթակետով սահմանված սահմանաչափը` առաջին խմբում ներառվող մեկից ավելի նշանակալի արժույթների առկայության դեպքում: Տվյալ դեպքում սույն կետի 2-րդ ենթակետով սահմանված սահմանաչափը չի գործում առաջին խմբում ներառվող յուրաքանչյուր նշանակալի արժույթի գծով առանձին:

(19.4-րդ կետը լրաց. 17.04.20 թիվ 55-Ն, խմբ. 12.10.21 թիվ 153-Ն որոշումներ)

20. Մեկ փոխառուի գծով ռիսկի առավելագույն չափը (Ն31 նորմատիվ) չպետք է գերազանցի ընդհանուր կապիտալի 20 տոկոսը:

i

21. Խոշոր փոխառուների գծով ռիսկի առավելագույն չափը (Ն32 նորմատիվ) չպետք է գերազանցի ընդհանուր կապիտալի 500 տոկոսը:

22. Բանկի հետ կապված մեկ անձի գծով ռիսկի առավելագույն չափը (Ն41 նորմատիվ) չպետք է գերազանցի ընդհանուր կապիտալի 5 տոկոսը:

i

23. Բանկի հետ կապված բոլոր անձանց գծով ռիսկի առավելագույն չափը (Ն42 նորմատիվ) չպետք է գերազանցի ընդհանուր կապիտալի 20 տոկոսը:

24. Հայաստանի Հանրապետության տարածքում գործող բանկերի և օտարերկրյա բանկերի` Հայաստանի Հանրապետության տարածքում գործող մասնաճյուղերի կողմից Հայաստանի Հանրապետության դրամով ներգրավված միջոցների դիմաց Կենտրոնական բանկում դրամով տեղաբաշխվող պարտադիր պահուստների նվազագույն չափը սահմանվում է ներգրավված միջոցների 4 տոկոսի չափով` բացառությամբ սույն կանոնակարգի 24.1.1 կետով սահմանված դեպքերի:↩

(24-րդ կետը փոփ. 21.11.07 թիվ 368-Ն, 01.02.11 թիվ 21-Ն, 16.04.13 թիվ 101-Ն (որոշումն ունի անցումային դրույթներ), 24.12.13 թիվ 299-Ն (որոշումն ունի անցումային դրույթներ), 21.01.15 թիվ 6-Ն (որոշումն ունի անցումային դրույթներ), 24.02.15 թիվ 44-Ն, 16.04.21 թիվ 46-Ն որոշումներ)

24.1. Հայաստանի Հանրապետության տարածքում գործող բանկերի և օտարերկրյա բանկերի` Հայաստանի Հանրապետության տարածքում գործող մասնաճյուղերի կողմից արտարժույթով, ինչպես նաև առարկայազուրկ մետաղական հաշիվներով (այսուհետ` մետաղական հաշիվ) ներգրավված միջոցների դիմաց Կենտրոնական բանկում տեղաբաշխվող պարտադիր պահուստների նվազագույն չափը սահմանվում է ներգրավված միջոցների 18 տոկոսի չափով:↩

(24.1-ին կետը լրաց. և փոփ. 21.11.07 թիվ 368-Ն, 16.03.10 թիվ 46-Ն, 27.07.10 թիվ 171-Ն, 01.02.11 թիվ 21-Ն (որոշումն ունի անցումային դրույթներ), 08.02.11 թիվ 26-Ն, 22.11.11 թիվ 305-Ն, 17.12.14 թիվ 365-Ն, 23.12.14 թիվ 369-Ն, 21.01.15 թիվ 6-Ն (որոշումն ունի անցումային դրույթներ), 24.02.15 թիվ 44-Ն, 10.11.15 թիվ 236-Ն (որոշումն ունի անցումային դրույթներ), 20.09.16 թիվ 146-Ն (որոշումն ունի անցումային դրույթներ), 03.02.17 թիվ 31-Ն, 16.04.21 թիվ 46-Ն, 19.04.21 թիվ 47-Ն (որոշումն ունի անցումային դրույթներ) որոշումներ)

24.1.1. Սույն կանոնակարգի Հավելված 11-ի 1.2 կամ 1.4 կետերի պահանջներին բավարարող պարտատոմսերով և Հավելված 11-ի 2-րդ կետով սահմանված Հայաստանի Հանրապետության դրամով ներգրավված միջոցների դիմաց Կենտրոնական բանկում տեղաբաշխվող պարտադիր պահուստների նվազագույն չափը սահմանվում է 0 տոկոսի չափով:↩

(24.1.1-ին կետը լրաց. և փոփ. 24.02.15 թիվ 44-Ն (որոշումն ունի անցումային դրույթներ), 10.11.15 թիվ 236-Ն (որոշումն ունի անցումային դրույթներ), 16.04.21 թիվ 46-Ն որոշումներ)

(24.1.2-րդ կետն ուժը կորցրել է 01.01.2022 թվականից` 19.04.21 թիվ 47-Ն (որոշումն ունի անցումային դրույթներ) որոշում)↩

(24.1.2-րդ կետը լրաց. և փոփ. 24.02.15 թիվ 44-Ն, 10.11.15 թիվ 236-Ն (որոշումն ունի անցումային դրույթներ), 20.09.16 թիվ 146-Ն (որոշումն ունի անցումային դրույթներ), 16.04.21 թիվ 46-Ն, 19.04.21 թիվ 47-Ն (որոշումն ունի անցումային դրույթներ) որոշումներ)

24.1.3. (24.1.3-րդ կետն ուժը կորցրել է 17.04.2021 թվականից` 16.04.21 թիվ 46-Ն որոշում )↩

24.1.4. (24.1.4-րդ կետն ուժը կորցրել է 17.04.2021 թվականից` 16.04.21 թիվ 46-Ն որոշում ) ↩

24.1.5. (24.1.5-րդ կետն ուժը կորցրել է 20.09.2016 թվականից` 20.09.16 թիվ 146-Ն (որոշումն ունի անցումային դրույթներ) որոշում)

(24.1.5-րդ կետը լրաց. 10.11.15 թիվ 236-Ն (որոշումն ունի անցումային դրույթներ) որոշում)

24.2. Արտարժույթի տնօրինման նորմատիվները հաշվարկվում են սույն Կանոնակարգի Գլուխ 6.1-ի համաձայն, և սահմանվում է.

1) առավելագույնը 7%` յուրաքանչյուր արտարժույթի գծով դիրքի նորմատիվի համար,

2) առավելագույնը 10%` բոլոր արտարժույթների գծով դիրքի նորմատիվի համար:

(24.2-րդ կետը լրաց. և փոփ. 14.10.09 թիվ 297-Ն, 19.03.10 թիվ 53-Ն, 23.09.22 թիվ 158-Ն որոշումներ)

24.3. Պահանջի և գրավի արժեքի սահմանային հարաբերակցության առավելագույն չափը (չափերը) (Ն5(1) և Ն5(2) նորմատիվներ) սահմանված են սույն կանոնակարգի Գլուխ 6-ով:

(24.3-րդ կետը լրաց. 28.09.21 թիվ 141-Ն որոշում)

ԳԼՈՒԽ V

ՀԻՄՆԱԿԱՆ ՏՆՏԵՍԱԿԱՆ ՆՈՐՄԱՏԻՎՆԵՐԻ ՀԱՇՎԱՐԿՄԱՆ ԿԱՐԳԸ ԵՎ ՀԱՇՎԱՐԿԻՆ ՄԱՍՆԱԿՑՈՂ ՏԱՐՐԵՐԻ ԿԱԶՄԸ

25. Բանկի հիմնական տնտեսական նորմատիվները հաշվարկվում են հետևյալ պարբերականությամբ.

1) կանոնադրական կապիտալի և ընդհանուր կապիտալի նվազագույն չափերը, Ն11, Ն12, Ն1, Ն2(1), Ն2(11), Ն2(12), Ն2(2), Ն2(21), Ն2(22), Ն2(4), Ն2(4) (FX), Ն3(1), Ն3(2), Ն4(1), Ն4(2) հիմնական տնտեսական նորմատիվները` ամսական կտրվածքով, ↩

2) Ն2(3), Ն2(3) (FX) հիմնական տնտեսական նորմատիվները` շաբաթական կտրվածքով,

3) պարտադիր պահուստավորման նորմատիվը` որպես կանոն, 28 կամ 35 օրերի կտրվածքով` ըստ Կենտրոնական բանկի կողմից սահմանված պահուստավորման օրացույցի,

4) արտարժույթի տնօրինման նորմատիվները` օրական կտրվածքով,

5) Ն5(1) և Ն5(2) հիմնական տնտեսական նորմատիվները անշարժ գույքով ապահովված վարկի տրամադրման վերաբերյալ որոշում կայացնելիս:

(25-րդ կետը փոփ. 18.11.08 թիվ 325-Ն, 14.10.09 թիվ 297-Ն, 27.07.10 թիվ 171-Ն, 26.06.12 թիվ 168-Ն, 24.06.14 թիվ 146-Ն, 17.04.20 թիվ 55-Ն, 28.09.21 թիվ 141-Ն, 12.10.21 թիվ 153-Ն , 23.09.22 թիվ 158-Ն, 15.11.22 թիվ 195-Ն որոշումներ)

i

26. Հիմնական տնտեսական նորմատիվների և չբաշխված շահույթի հաշվարկում վարկերի ու դեբիտորական պարտքերի, ինչպես նաև ինվեստիցիոն արժեթղթերում ներդրումների հնարավոր կորուստների պահուստներն ընդգրկվում են Հայաստանի Հանրապետության ֆինանսների նախարարի 2021 թվականի հունիսի 16-ի թիվ 2-Ն և Հայաստանի Հանրապետության կենտրոնական բանկի խորհրդի 2021 թվականի մարտի 30-ի թիվ 39-Ն համատեղ որոշմամբ սահմանված «Հայաստանի Հանրապետության տարածքում գործող բանկերի և վարկային կազմակերպությունների ֆինանսական ակտիվների դասակարգման և հնարավոր կորուստների ձևավորման» և Կենտրոնական բանկի խորհրդի 1998 թվականի սեպտեմբերի 15-ի թիվ 188 որոշմամբ հաստատված «Հայաստանի Հանրապետության տարածքում գործող բանկերի ինվեստիցիոն արժեթղթերում ներդրումների հնարավոր կորուստների պահուստի ձևավորման և օգտագործման» կարգերին (այսուհետ` Ակտիվների դասակարգման և պահուստավորման կարգ) համապատասխան հաշվարկված գումարների չափով: Սույն Կանոնակարգի իմաստով ընդհանուր պահուստը ներառում է ստանդարտ դասով դասակարգված ակտիվների և ոչ ռիսկային դասակարգված արժեթղթերի գծով ձևավորված հնարավոր կորուստների պահուստները, իսկ հատուկ պահուստը ներառում է հսկվող, ոչ ստանդարտ, կասկածելի, անհուսալի դասակարգված ակտիվների և ռիսկային, միջին ռիսկային, բարձր ռիսկային, անհուսալի դասով դասակարգված արժեթղթերի գծով ձևավորված հնարավոր կորուստների պահուստները: ↩

(26-րդ կետը փոփ. 28.09.21 թիվ 141-Ն, 15.11.22 թիվ 195-Ն որոշումներ)

27. Բանկը պարտավոր է յուրաքանչյուր ամսվա միջին օրական հաշվարկով (ամսվա ընթացքում ընդհանուր կապիտալի օրական մեծությունների հանրագումարը հարաբերած ամսվա օրերի թվին) ապահովել ընդհանուր կապիտալի նվազագույն չափը: ↩

(27-րդ կետը փոփ. 15.11.22 թիվ 195-Ն որոշում)

28. Բանկի ընդհանուր կապիտալը նրա առաջին և երկրորդ մակարդակի կապիտալների հանրագումարն է:

(28-րդ կետը փոփ. 24.06.14 թիվ 146-Ն, 21.01.15 թիվ 6-Ն, խմբ. 08.05.20 թիվ 73-Ն, 15.11.22 թիվ 195-Ն որոշումներ)

28.1. Բանկի առաջին մակարդակի կապիտալը բանկի` առաջին մակարդակի հիմնական կապիտալի և առաջին մակարդակի լրացուցիչ կապիտալի հանրագումարն է` համապատասխան նվազեցումները և ճշգրտումները կատարելուց հետո:

(28.1-ին կետը փոփ. 18.09.07 թիվ 297-Ն, 23.05.08 թիվ 163-Ն, 14.10.09 թիվ 297-Ն, 19.03.10 թիվ 54-Ն, 08.02.11 թիվ 26-Ն, 12.04.11 թիվ 94-Ն (որոշումն ունի անցումային դրույթներ), 20.12.11 թիվ 354-Ն, 23.07.13 թիվ 179-Ն, 24.06.14 թիվ 146-Ն, 11.10.19 թիվ 161-Ն, 15.11.22 թիվ 195-Ն որոշումներ)

28.2. Բանկի առաջին մակարդակի հիմնական կապիտալի կազմում ընդգրկվում են հետևյալ տարրերը.

1) ամբողջությամբ վճարված սովորական բաժնետոմսերը, բաժնեմասերը կամ փայերը (այսուհետ` սովորական բաժնետոմս) հետևյալ արժեքով` անվանական արժեքի և սովորական բաժնետոմսերից էմիսիոն եկամտի գումարից նվազեցրած զեղչ,

2) չբաշխված շահույթը կամ վնասը, ընդ որում չբաշխված շահույթը հաշվարկում ներառվում է սույն Կանոնակարգի Հավելված 14-ի Գլուխ 1-ի համաձայն,

3) այլ համապարփակ եկամտի տարրերը և հաշվեկշռային կապիտալում հաշվառվող պահուստները:

(28.2-րդ կետը փոփ. 18.09.07 թիվ 297-Ն, 18.11.08 թիվ 325-Ն, 14.10.09 թիվ 297-Ն, 24.06.14 թիվ 146-Ն, 15.11.22 թիվ 195-Ն որոշումներ)

28.3. Բանկի առաջին մակարդակի հիմնական կապիտալը նվազեցվում է.

1) բանկի կողմից թողարկված այն սովորական բաժնետոմսերի անվանական արժեքի չափով, որոնք`

ա. հետ են գնվել բանկի կողմից, եթե արդեն իսկ չեն նվազեցվում առաջին մակարդակի կապիտալից` կիրառվող հաշվապահական հաշվառման ստանդարտների համաձայն, կամ

բ. ձեռք են բերվել այնպիսի կազմակերպությունների կողմից, որոնցում բանկը նշանակալից մասնակից է, կամ ձեռք են բերվել բանկի անուղղակի ֆինանսավորմամբ, կամ

գ. բանկը, որևէ իրավաբանական փաստաթղթի հիման վրա, պարտավոր է կամ կարող է պարտավորվել ձեռք բերել հետագայում (բացառությամբ` օրենսդրությամբ նախատեսված պարտադիր հետգնման դեպքերի), կամ

դ. ապահովված են բանկի հետ փոխկապակցված անձանց երաշխիքով կամ երաշխավորությամբ, կամ որոնց սեփականատերերը տնտեսապես կամ իրավական տեսանկյունից ավելի բարենպաստ կարգավիճակում են հայտնվում այն բանի արդյունքում, որ նրանց` սովորական բաժնետոմսի նկատմամբ սեփականության իրավունքից բխող պահանջը, կանոնադրության համաձայն կամ որևէ այլ կերպ ենթակա է բավարարման ավելի շուտ, քան օրենքով տվյալ պահանջի համար սահմանված բավարարման հերթը:

2) բանկի կողմից տրամադրված երկարաժամկետ ստորադաս փոխառությունների հաշվեկշռային արժեքի չափով: Ընդ որում, սույն ենթակետի իմաստով` երկարաժամկետ ստորադաս փոխառություն է համարվում Հայաստանի Հանրապետության քաղաքացիական օրենսգրքով նախատեսված այն ստորադաս փոխառությունը, որը տրամադրվել է առնվազն հինգ տարի ժամկետով:

3) ոչ նյութական ակտիվների և օգտագործման իրավունքի ձևով ակտիվների (հիմքում` ոչ նյութական ակտիվներ) (բացառությամբ` սույն կետի 4-րդ ենթակետով սահմանված ակտիվների), դրանց վրա կատարված կապիտալ ներդրումների հաշվեկշռային արժեքի (այդ թվում` այլ համապարփակ եկամտում գրանցված վերագնահատման արդյունքը) չափով:

4) ծրագրային ապահովումների և դրանց օգտագործման իրավունքների, տեղեկատվական և կիբեռանվտանգության ապահովման համար ներդրվող լուծումների (օրինակ` կրիպտոգրաֆիայի, թոքենիզացիայի), առանց շփման տեխնոլոգիաների ծրագրերի (օրինակ` ՔՅՈՒԱՐ, ԷՆԷՖՍԻ), հեռահար նույնականացման տեխնոլոգիաների ծրագրերի, զեղծարար գործողությունների բացահայտման ծրագրերի, ամպային ծառայությունների, ինչպես նաև տեղեկատվական տեխնոլոգիաների ոլորտում կիրառվող ստանդարտների և դրանց համապատասխանության սերտիֆիկացման (այսուհետ` Ծրագրային ակտիվների) գծով ոչ նյութական ակտիվների, դրանց վրա կատարված կապիտալ ներդրումների հաշվեկշռային արժեքների (այդ թվում` այլ համապարփակ եկամտում գրանցված վերագնահատման արդյունքը)` բանկի առաջին մակարդակի հիմնական կապիտալի տարրերի հանրագումարի` 10 տոկոսը գերազանցող գումարի չափով` մինչև 2023 թվականի դեկտեմբերի 31-ը, իսկ 2024 թվականի հունվարի 1-ից սկսած` 15 տոկոսը գերազանցող գումարի չափով: Ընդ որում, սույն ենթակետով սահմանված հաշվարկի ժամանակ առաջին մակարդակի հիմնական կապիտալի տարրերի հանրագումարը նվազեցվում է հիմնական միջոցների, այլ նյութական ակտիվների, Ծրագրային ակտիվների արժեքի վերագնահատման արդյունքում ձևավորված այլ համապարփակ եկամտի չափով:

5) հիմնական միջոցների, այլ նյութական ակտիվների (բացառությամբ սույն կետի 6-րդ ենթակետով սահմանված անշարժ գույքի) և օգտագործման իրավունքի ձևով ակտիվների (հիմքում` նյութական ակտիվներ), դրանց վրա կատարված կապիտալ ներդրումների հաշվեկշռային արժեքների (այդ թվում` այլ համապարփակ եկամտում գրանցված վերագնահատման արդյունքը)` բանկի առաջին մակարդակի հիմնական կապիտալի տարրերի հանրագումարի` 15 տոկոսը գերազանցող գումարի չափով` մինչև 2023 թվականի դեկտեմբերի 31-ը, իսկ 2024 թվականի հունվարի 1-ից սկսած` 10 տոկոսը գերազանցող գումարի չափով: Ընդ որում, սույն ենթակետով սահմանված հաշվարկի ժամանակ առաջին մակարդակի հիմնական կապիտալի տարրերի հանրագումարը նվազեցվում է հիմնական միջոցների, այլ նյութական ակտիվների, Ծրագրային ակտիվների արժեքի վերագնահատման արդյունքում ձևավորված այլ համապարփակ եկամտի չափով:

6) գրավի տնօրինման արդյունքում բանկին սեփականության իրավունքով անցած և ՖՀՄՍ 5-ի համաձայն վաճառքի համար պահվող դասակարգված անշարժ գույքի և դրա վրա կատարված կապիտալ ներդրումների հաշվեկշռային արժեքի չափով` այդ գույքը օրենքով սահմանված կարգով բանկի սեփականությունը դառնալու օրվանից երկու տարի հետո:

7) գրավի առարկայի տնօրինման արդյունքում բանկին սեփականության իրավունքով անցած բաժնետոմսերի հաշվեկշռային արժեքի չափով` այդ բաժնետոմսերը օրենքով սահմանված կարգով բանկի սեփականությունը դառնալու օրվանից վեց ամիս հետո: Ընդ որում, սույն ենթակետում նշված բաժնետոմսերը ենթակա չեն նվազեցման (առավելագույնը` այդ բաժնետոմսերով ապահովված պահանջի գումարի չափով) մինչև սույն ենթակետում նշված վեցամսյա ժամկետի ավարտը միայն այն դեպքում, երբ տվյալ բաժնետոմսերի գծով առկա է անկախ գնահատողի կողմից գնահատված իրական արժեքը, որը տրվել է սույն ենթակետում նշված բաժնետոմսերը օրենքով սահմանված կարգով բանկի սեփականությունը համարվելու օրվանից առավելագույնը 6 ամիս առաջ, հակառակ դեպքում բաժնետոմսերը նվազեցվում են առաջին մակարդակի հիմնական կապիտալի մեծությունից բանկի սեփականությունը դառնալու օրվանից:

8) հետաձգված հարկային ակտիվների հաշվեկշռային արժեքի և հետաձգված հարկային պարտավորությունների հաշվեկշռային արժեքի դրական տարբերության չափով:

9) այլ բանկերի, վարկային կազմակերպությունների, ապահովագրական ընկերությունների, ներդրումային ընկերությունների, ներդրումային ֆոնդի կառավարիչների, ինչպես նաև «Բանկերի և բանկային գործունեության մասին» Հայաստանի Հանրապետության օրենքի 34-րդ հոդվածի 1-ին մասով սահմանված ֆինանսական գործառնություններ իրականացնող անձանց կանոնադրական կապիտալներում իրականացված ներդրումների հաշվեկշռային արժեքի չափով (բացառությամբ` սույն կետի 10-րդ ենթակետով նախատեսված դեպքի), եթե`

ա. կանոնադրական կապիտալում ներդրումը կազմում է տվյալ անձի կանոնադրական կապիտալի 4.99 տոկոսը կամ ավելին, կամ

բ. բոլոր անձանց (այդ թվում` սույն կետի 11-րդ ենթակետում նշված) կանոնադրական կապիտալներում ներդրումները գերազանցում են բանկի առաջին մակարդակի հիմնական և լրացուցիչ կապիտալների հանրագումարի (նվազեցրած (ճշգրտած) սույն կետի 1-8-րդ ենթակետերում, սույն կանոնակարգի 28.4-րդ և 28.6-րդ կետերում նշված տարրերը) 10 տոկոսը:

10) սույն կետի 9-րդ ենթակետով նախատեսված այն ներդրումները, որոնց արդյունքում բանկը սույն կետի 9-րդ ենթակետում նշված կազմակերպության կապիտալում ձեռք է բերում 100 տոկոս մասնակցություն, և ներդրումը կատարվել է այդ կազմակերպությունը հետագայում լուծարելու (նաև` բանկին միացնելու) նպատակով, և Կենտրոնական բանկը տեղեկացվել է այդ նպատակի մասին, իրենց հաշվեկշռային արժեքի չափով նվազեցվում են ներդրումը կատարելու պահից 6 ամիս հետո:

11) սույն կետի 9-րդ ենթակետում չնշված այլ կազմակերպության կանոնադրական կապիտալում կատարված ներդրումները նվազեցվում են հետևյալ չափով.

Ն = Max [(Նա - Չ), (Նբ - Կ), 0],

Որտեղ`

Ն -ն բանկի առաջին մակարդակի հիմնական կապիտալից կատարվող նվազեցման չափն է,

Նա -ն տվյալ անձի կանոնադրական կապիտալում կատարված ներդրման չափն է,

Չ -ն տվյալ անձի կանոնադրական կապիտալի 4.99 տոկոսն է,

Նբ -ն բոլոր անձանց (այդ թվում` սույն կետի 9-րդ ենթակետում նշված) կանոնադրական կապիտալում կատարված ներդրումների հանրագումարն է,

Կ -ն բանկի առաջին մակարդակի հիմնական և լրացուցիչ կապիտալների հանրագումարի (նվազեցրած (ճշգրտած) սույն կետի 1-8-րդ ենթակետերում, սույն կանոնակարգի 28.4-րդ և 28.6-րդ կետերում նշված տարրերը) 10 տոկոսն է:

12) այլ կազմակերպություններում կատարված փոխադարձ ներդրումների դեպքում բանկի կապիտալում կատարված ներդրման հաշվեկշռային արժեքի չափով, եթե Կենտրոնական բանկի հիմնավոր կարծիքով այդ ներդրումը կատարվել է բանկի կապիտալն արհեստականորեն մեծացնելու նպատակով: Սույն ենթակետի իմաստով` փոխադարձ է համարվում այն ներդրումը, որի արդյունքում բանկը կամ այն կազմակերպությունը, որի կապիտալում բանկն ունի նշանակալից մասնակցություն (այսուհետ` սույն պարբերությունում` բանկ), մասնակցություն է ձեռք բերում մեկ այլ անձի կամ այն կազմակերպության կապիտալում, որում այդ անձն ունի նշանակալից մասնակցություն, և նա (նրա նշանակալից մասնակիցը) իր հերթին մասնակցություն ունի (ունեն) բանկի կապիտալում:

(28.3-րդ կետը լրաց. 15.11.22 թիվ 195-Ն որոշում)

28.4. Առաջին մակարդակի հիմնական կապիտալը ճշգրտվում է.

1) իրական արժեքով չհաշվառվող ակտիվների գծով ձևավորված դրամական հոսքերի հեջավորման պահուստն ապաճանաչելու միջոցով` դրական մեծությունը նվազեցվում է, իսկ բացասականը` գումարվում:

2) բանկի սեփական վարկային ռիսկի փոփոխության արդյունքում իրական արժեքով հաշվառվող պարտավորությունների իրական արժեքի փոփոխությամբ պայմանավորված չիրացված շահույթը և վնասն ապաճանաչելու միջոցով` դրական մեծությունը նվազեցվում է, իսկ բացասականը` գումարվում:

(28.4-րդ կետը լրաց. 15.11.22 թիվ 195-Ն որոշում)

28.5. Առաջին մակարդակի լրացուցիչ կապիտալի կազմում ընդգրկվում են սույն կանոնակարգի հավելված 9-ի բոլոր պահանջներին բավարարող արտոնյալ բաժնետոմսերը հետևյալ արժեքով` բաժնետոմսի անվանական արժեքի և արտոնյալ բաժնետոմսերից էմիսիոն եկամտի գումարից նվազեցրած զեղչ:

(28.5-րդ կետը լրաց. 15.11.22 թիվ 195-Ն որոշում)

28.6. Առաջին մակարդակի լրացուցիչ կապիտալը նվազեցվում է սույն կանոնակարգի հավելված 9-ի բոլոր պահանջներին բավարարող այն արտոնյալ բաժնետոմսերի անվանական արժեքի չափով, որոնք հետ են գնվել բանկի կողմից (եթե արդեն իսկ չեն նվազեցվել կիրառվող հաշվապահական հաշվառման ստանդարտների համաձայն) կամ ձեռք են բերվել այնպիսի կազմակերպությունների կողմից, որոնցում բանկը նշանակալից մասնակից է, կամ որոնք բանկը որևէ իրավաբանական փաստաթղթի հիման վրա պարտավոր է կամ կարող է պարտավորվել ձեռք բերել (բացառությամբ` օրենսդրությամբ նախատեսված պարտադիր հետգնման դեպքերի) հետագայում:

(28.6-րդ կետը լրաց. 15.11.22 թիվ 195-Ն որոշում)

28.7. Երկրորդ մակարդակի կապիտալի կազմում ընդգրկվում են հետևյալ տարրերը.

1) Սույն կանոնակարգի Հավելված 10-ի բոլոր պահանջներին բավարարող երկարաժամկետ ստորադաս փոխառությունները (այդ թվում` վարկերով և պարտատոմսերով ներգրավված միջոցները)` պայմանագրային մայր գումարի (անվանական արժեքի) չափով: Ընդ որում, ստորադաս փոխառության մայր գումարը (անվանական արժեքը) ենթակա է օրական ամորտիզացիայի` սույն Կանոնակարգի Հավելված 14-ի Գլուխ 2-ով սահմանված կարգով:

2) Ակտիվների դասակարգման և պահուստավորման կարգի համաձայն ձևավորված հնարավոր կորուստների ընդհանուր պահուստը` առավելագույնը սույն կանոնակարգի համաձայն հաշվարկված ռիսկով կշռված ակտիվների հաշվարկում ներառված «վարկային ռիսկ» տարրի մեծության 1,25 տոկոսի չափով:

(28.7-րդ կետը լրաց. 15.11.22 թիվ 195-Ն որոշում)

i

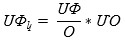

29. Բանկի առաջին մակարդակի հիմնական կապիտալի համարժեքության նորմատիվը հաշվարկվում է հետևյալ բանաձևով.

որտեղ`

ԱՄԿհիմն - առաջին մակարդակի հիմնական կապիտալն է` ամսվա միջին օրական հաշվարկով,

ՌԿԱ - վարկային ռիսկի, շուկայական ռիսկի և գործառնական ռիսկի հանրագումարն է, որը հաշվարկվում է հետևյալ բանաձևով`

ՎՌ - վարկային ռիսկն է` հաշվարկված սույն կանոնակարգի հավելված 3-ով սահմանված կարգի համաձայն,

ՇՌ – շուկայական ռիսկն է` հաշվարկված սույն կանոնակարգի հավելված 4-ով սահմանված կարգի համաձայն,

ԳՌ – գործառնական ռիսկն է` հաշվարկված սույն կանոնակարգի հավելված 5-ով սահմանված կարգի համաձայն: ↩

(29-րդ կետը փոփ. 24.06.14 թիվ 146-Ն, 15.11.22 թիվ 195-Ն որոշումներ)

29.1. (29.1-ին կետն ուժը կորցրել է 01.01.2015 թվականից` 24.06.14 թիվ 146-Ն որոշում)

(29.1-ին կետը լրաց. և փոփ. 18.09.07 թիվ 297-Ն, 23.05.08 թիվ 163-Ն, 18.11.08 թիվ 325-Ն, 14.10.09 թիվ 297-Ն, 20.12.11 թիվ 354-Ն որոշումներ)

30. (30-րդ կետն ուժը կորցրել է 15.06.2018 թվականից` 14.11.17 թիվ 257-Ն որոշում)

30.1 Բանկի առաջին մակարդակի կապիտալի համարժեքության նորմատիվը հաշվարկվում է հետևյալ բանաձևով.

որտեղ`

ԱՄԿ - առաջին մակարդակի կապիտալն է` ամսվա միջին օրական հաշվարկով,

ՌԿԱ - վարկային ռիսկի, շուկայական ռիսկի և գործառնական ռիսկի հանրագումարն է, որը հաշվարկվում է հետևյալ բանաձևով`

ՎՌ - վարկային ռիսկն է` հաշվարկված սույն կանոնակարգի հավելված 3-ով սահմանված կարգի համաձայն,

ՇՌ – շուկայական ռիսկն է` հաշվարկված սույն կանոնակարգի հավելված 4-ով սահմանված կարգի համաձայն,

ԳՌ – գործառնական ռիսկն է` հաշվարկված սույն կանոնակարգի հավելված 5-ով սահմանված կարգի համաձայն: ↩

(30.1-ին կետը լրաց. 24.06.14 թիվ 146-Ն, խմբ. 15.11.22 թիվ 195-Ն որոշում)

31. Բանկի ընդհանուր կապիտալի համարժեքության նորմատիվը հաշվարկվում է հետևյալ բանաձևով.

որտեղ`

Կը- ընդհանուր կապիտալն է` ամսվա միջին օրական հաշվարկով,

ՌԿԱ- վարկային ռիսկի, շուկայական ռիսկի և գործառնական ռիսկի հանրագումարն է, որը հաշվարկվում է հետևյալ բանաձևով`

ՎՌ-վարկային ռիսկն է` հաշվարկված սույն կանոնակարգի հավելված 3-ով սահմանված կարգի համաձայն,

ՇՌ-շուկայական ռիսկն է` հաշվարկված սույն կանոնակարգի հավելված 4-ով սահմանված կարգի համաձայն,

ԳՌ-գործառնական ռիսկն է` հաշվարկված սույն կանոնակարգի հավելված 5-ով սահմանված կարգի համաձայն: ↩

(31-րդ կետը փոփ. 24.06.14 թիվ 146-Ն, 15.11.22 թիվ 195-Ն որոշումներ)

31.1. Սույն Կանոնակարգի համաձայն բանկի էմիսիոն եկամուտը ներառվում է առաջին մակարդակի կապիտալի կազմում, եթե բանկի կանոնադրությամբ սահմանվել է, որ բանկի էմիսիոն եկամուտը կարող է օգտագործվել միայն «Բանկերի և բանկային գործունեության մասին» Հայաստանի Հանրապետության օրենքի 36-րդ հոդվածի համաձայն կանոնադրական կապիտալը նվազեցնելու դեպքում կամ բանկի անվճարունակության դեպքում կորուստները ծածկելու նպատակով կամ կարող է ուղղվել բանկի բաժնետոմսերի (բաժնեմասերի) անվանական արժեքի ավելացմանը:

(31.1-րդ կետը լրաց. 15.11.22 թիվ 195-Ն որոշում)

32. Այն օրերին, երբ բանկի հաշվեկշիռը փոփոխություններ չի կրել (ներառյալ` ոչ աշխատանքային օրերը), օրական տվյալների հաշվարկում ընդգրկվում են նախորդ օրվա տվյալները:

33. Բանկի բոլոր արժույթներով արտահայտված բարձր իրացվելի ակտիվների և բոլոր արժույթներով արտահայտված ընդհանուր ակտիվների գումարների միջև նվազագույն հարաբերակցությունը հաշվարկվում է`

Ն21=Աբի/Աընդ բանաձևով,

որտեղ`

Աբի - միջին օրական հաշվարկով բարձր իրացվելի ակտիվներն են ամսվա ընթացքում, որը որոշվում է

Աբի = (Աբի1+Աբի2+...+ԱբիՆ)/Ն բանաձևով,

որտեղ`

Աբի1+Աբի2+...+ԱբիՆ - բանկի բարձր իրացվելի ակտիվներն են ըստ օրերի, իսկ «Ն»-ը` հաշվետու ամսվա օրերի թիվն է:

Աընդ - միջին օրական հաշվարկով ընդհանուր ակտիվներն են ամսվա ընթացքում, որը որոշվում է

Աընդ = Աընդ1+Աընդ2+...+ԱընդՆ/Ն բանաձևով,

որտեղ`

Աընդ1+Աընդ2+...+ԱընդՆ - բանկի ընդհանուր ակտիվներն են ըստ օրերի, իսկ «Ն»-ն` հաշվետու ամսվա օրերի թիվը:

(33-րդ կետը փոփ. 26.06.12 թիվ 168-Ն որոշում)

33.1. Ն2.11 նորմատիվը հաշվարկվում է Ն2.1 նորմատիվի համար սահմանված բանաձևով, ընդ որում, բարձր իրացվելի ակտիվների մեջ ներառվում են միայն առաջին խմբի արտարժույթներով արտահայտված` սույն կանոնակարգի 34-րդ կետով սահմանված բարձր իրացվելի ակտիվները, իսկ ընդհանուր ակտիվների մեջ` «ՀՀ տարածքում գործող բանկերի, վարկային կազմակերպությունների, ներդրումային ընկերությունների, ներդրումային ֆոնդերի և ներդրումային ֆոնդերի կառավարիչների հաշվապահական հաշվառման հաշվային պլանի» «Ակտիվներ» կարգի առաջին խմբի արտարժույթներով արտահայտված բոլոր հաշիվների հանրագումարը` հաշվի առնելով սույն կանոնակարգի 34.10-րդ կետով սահմանված նվազեցումները:

(33.1-ին կետը լրաց. 26.06.12 թիվ 168-Ն որոշում)

33.2. Ն2.12 նորմատիվը հաշվարկվում է Ն2.1 նորմատիվի համար սահմանված բանաձևով, ընդ որում, բարձր իրացվելի ակտիվների մեջ ներառվում են միայն սույն կանոնակարգի 18.2-րդ կետում նշված ԱՄՆ դոլարով, եվրոյով և համապատասխան երկրորդ խմբի արտարժույթով արտահայտված` սույն կանոնակարգի 34-րդ կետով սահմանված բարձր իրացվելի ակտիվները, իսկ ընդհանուր ակտիվների մեջ` «ՀՀ տարածքում գործող բանկերի, վարկային կազմակերպությունների, ներդրումային ընկերությունների, ներդրումային ֆոնդերի և ներդրումային ֆոնդերի կառավարիչների հաշվապահական հաշվառման հաշվային պլանի» «Ակտիվներ» կարգի` ԱՄՆ դոլարով, եվրոյով և համապատասխան երկրորդ խմբի արտարժույթով արտահայտված բոլոր հաշիվների հանրագումարը` հաշվի առնելով սույն կանոնակարգի 34.10-րդ կետով սահմանված նվազեցումները:

(33.2-րդ կետը լրաց. 26.06.12 թիվ 168-Ն որոշում)

i

34. Բարձր իրացվելի ակտիվների հաշվարկում ընդգրկվում են ստորև թվարկված այն ակտիվները (առանց այդ ակտիվների (բացառությամբ սույն կետի 34.4, 34.5, 34.6, 34.7 և 34.9 կետերում նշված ակտիվների) գծով հաշվեգրված տոկոսների), որոնց համար չկա դրանց տնօրինումը սահմանափակող որևէ պայման: Բարձր իրացվելի ակտիվներում ընդգրկվում են նաև սույն կարգի 34.4, 34.5, 34.6 և 34.7, 34.9 կետերում նշված արժեթղթերը (ընթացիկ շուկայական արժեքով), որոնք ձեռք են բերվել ռեպո համաձայնագրերով և հաշվառվում են ՀՀ կենտրոնական բանկի խորհրդի 2011 թվականի նոյեմբերի 30-ի թիվ 322-Ն որոշմամբ հաստատված «ՀՀ տարածքում գործող բանկերի, վարկային կազմակերպությունների, ներդրումային ընկերությունների, ներդրումային ֆոնդերի և ներդրումային ֆոնդերի կառավարիչների հաշվապահական հաշվառման հաշվային պլանի» 82-րդ բաժնում: Բարձր իրացվելի ակտիվներում չեն ընդգրկվում գրավադրված, ռեպո համաձայնագրերով վաճառված արժեթղթերը:

(34-րդ կետը փոփ. 30.11.11 թիվ 323-Ն, 20.12.11 թիվ 354-Ն որոշումներ)

34.1. կանխիկ դրամական միջոցներ (ներառյալ` ճանապարհին գտնվող և բանկոմատներում գտնվող դրամական միջոցները), կանխիկին հավասարեցված վճարային փաստաթղթեր (բացառությամբ` ճանապարհին գտնվող վճարային փաստաթղթերի)` ՎԻԶԱ, ԹՈՄԱՍ ՔՈՒԿ/ՄԱՍՏԵՐ ՔԱՐՏ, ԱՄԵՐԻՔԱՆ ԷՔՍՊՐԵՍ, ՍԻՏԻՔՈՐՊ և Կենտրոնական բանկի խորհրդի համաձայնությամբ` նաև այլ վճարային փաստաթղթեր,

(34.1-ին կետը փոփ. 18.11.08 թիվ 325-Ն որոշում)

34.2. Կենտրոնական բանկում թղթակցային հաշիվների միջոցներ (բացառությամբ «ՆԱՍԴԱՔ ՕԷՄԷՔՍ ԱՐՄԵՆԻԱ» ԲԲԸ-ում վարկային ռեսուրսների հարթակում կնքված մեկ աշխատանքային օրանոց (օվերնայթ) վարկային պայմանագրերով ներգրավված միջոցների), ներդրված ավանդներ (որոնց ժամկետը կամ միջոցները մինչև մարման ժամկետը պահանջի իրավունքով հետ ստանալու ժամկետը չի գերազանցում 3 աշխատանքային օրը), «ՆԱՍԴԱՔ ՕԷՄԷՔՍ ԱՐՄԵՆԻԱ» ԲԲԸ-ում վարկային ռեսուրսների հարթակում կնքված մեկ աշխատանքային օրանոց (օվերնայթ) վարկային պայմանագրերով տրամադրված միջոցներ,

(34.2-րդ կետը փոփ. 12.10.10 թիվ 254-Ն, 20.12.11 թիվ 354-Ն որոշումներ)

34.3. բանկային ոսկի (ներառյալ` ճանապարհին գտնվող բանկային ոսկին),

(34.3-րդ կետը փոփ. 18.11.08 թիվ 325-Ն որոշում)

34.4. Հայաստանի Հանրապետության ֆինանսների նախարարության կողմից թողարկված փոխանցելի մուրհակներ, որոնց մինչև մարումն ընկած ժամանակահատվածը մինչև 1 տարի է և որոնք ենթակա են պարտադիր վճարման Հայաստանի Հանրապետության կենտրոնական բանկի կողմից` Հայաստանի Հանրապետության կառավարության գանձապետական միասնական հաշվի միջոցներից, Հայաստանի Հանրապետության պետական գանձապետական պարտատոմսեր և Կենտրոնական բանկի թողարկած արժեթղթեր` ընթացիկ (շուկայական) արժեքով,

(34.4-րդ կետը փոփ. 30.12.08 թիվ 375-Ն, 14.10.09 թիվ 297-Ն որոշումներ)

34.5. ՀՀ ռեզիդենտ ոչ ֆինանսական կազմակերպությունների արժեթղթեր` ընթացիկ (շուկայական) արժեքով, որոնց վարկանիշը հավասար կամ բարձր է վարկանշային գործակալությունների («Ստանդարտ և Փուրզ կամ Ֆիթչ կամ Մուդիզ) կողմից Հայաստանի Հանրապետությանը տրված` մեկ վարկանիշ ցածր վարկանիշից,

(34.5-րդ կետը փոփ. 15.12.15 թիվ 279-Ն որոշում)

34.6. Ստանդարտ և Փուրզ կամ Ֆիթչ (փակագծում` Մուդիզ) վարկանիշային կազմակերպությունների կողմից տրամադրված Ա+(Ա1) և բարձր վարկանիշ ունեցող պետությունների պետական գանձապետական պարտատոմսեր` ընթացիկ (շուկայական) արժեքով,

34.7. Ստանդարտ և Փուրզ կամ Ֆիթչ (փակագծում` Մուդիզ) վարկանիշային կազմակերպությունների տրամադրած Ա+(Ա1) և բարձր վարկանիշ ունեցող կորպորատիվ պարտատոմսեր կամ Եվրոպական վերակառուցման և զարգացման բանկի, Եվրոպական կենտրոնական բանկի, Եվրոպական ներդրումային բանկի, այլ միջազգային կազմակերպությունների (որոնց անդամակցում է Հայաստանի Հանրապետությունը) կողմից թողարկված ոչ պետական պարտատոմսեր` ընթացիկ (շուկայական) արժեքով,

(34.7-րդ կետը փոփ. 23.07.13 թիվ 179-Ն որոշում)

34.8. ռեզիդենտ և օտարերկրյա բանկերում թղթակցային հաշիվներ (այդ թվում` անկանխիկ ոսկով). ընդ որում, վերջիններիս մեծությունը նվազեցվում է նույն բանկի նկատմամբ ունեցած պարտավորությունների չափով, բայց ոչ ավելի, քան համապատասխան «նոստրո» թղթակցային հաշվի մնացորդն է: Բանկի բարձր իրացվելի ակտիվները հաշվարկելիս ռեզիդենտ և օտարերկրյա բանկերում թղթակցային հաշիվներից առաջին հերթին նվազեցվում է նույն բանկի նկատմամբ «լորո» թղթակցային հաշվի մնացորդը, ապա` մնացած պարտավորությունները: Մնացած պարտավորությունները չեն նվազեցվում թղթակցային հաշվից, եթե թղթակից արտասահմանյան բանկի` երկարաժամկետ ավանդների ներգրավման վարկանիշը ըստ Ստանդարտ և Փուրզ կամ Ֆիթչ (փակագծում` Մուդիզ) վարկանիշային կազմակերպության` ԲԲԲ-(Բաա3) և բարձր է: Ընդ որում, Ն2.11 և Ն2.21 նորմատիվների հաշվարկում ընդգրկվում են միայն այն թղթակցային հաշիվները, որոնք արտահայտված են առաջին խմբի արտարժույթով` նվազեցրած առաջին խմբի արտարժույթով արտահայտված` սույն կետում նշված պարտավորությունների չափով: Իսկ Ն2.12 և Ն2.22 նորմատիվների հաշվարկում ընդգրկվում են.

1) այն թղթակցային հաշիվները, որոնք արտահայտված են ԱՄՆ դոլարով և եվրոյով` նվազեցրած ԱՄՆ դոլարով և եվրոյով արտահայտված` սույն կետում նշված պարտավորությունների չափով, և

2) այն թղթակցային հաշիվները, որոնք արտահայտված են երկրորդ խմբի տվյալ արժույթով` նվազեցրած նույն արտարժույթով արտահայտված` սույն կետում նշված պարտավորությունների չափով:

(34.8-րդ կետը փոփ. 30.12.08 թիվ 375-Ն, 14.10.09 թիվ 297-Ն, 08.02.11 թիվ 26-Ն, 20.12.11 թիվ 354-Ն, 26.06.12 թիվ 168-Ն որոշումներ)

34.9. Վերաֆինանսավորում իրականացնող վարկային կազմակերպությունների կողմից թողարկված պարտատոմսեր` ընթացիկ (շուկայական) արժեքով:

(34.9-րդ կետը փոփ. 30.08.11 թիվ 224-Ն որոշում)

| ԻՐՏԵԿ |

30.11.11 թիվ 323-Ն որոշման 1.2-րդ կետով նախատեսված փոփոխությունը հնարավոր չէ կատարել, քանի որ Կանոնակարգ 2-ի 34.9 կետը չունի ո՛չ երկրոդ պարբերություն, ո՛չ էլ կետում առկա են «, ինչպես նաև ռեպո համաձայնագրերի և արժութային սվոպերի գումարների» բառերը, որոնք փոփոխող որոշմանբ պետք է հանվեին: Այդ բառերն առկա են միայն 34.8-րդ կետի երկրոդ պարբերության մեջ: |

34.9.1. Մեկ աշխատանքային օրանոց (օվերնայթ) վարկային պայմանագրերով տրամադրված միջոցներ, եթե վարկառուն հանդիսանում է ոչ ռեզիդենտ բանկ, որն ունի Ստանդարտ և Փուրզ կամ Ֆիթչ (փակագծում` Մուդիզ) վարկանշային գործակալությունների կողմից տրամադրված երկարաժամկետ ավանդների ներգրավման ԲԲԲ+(Բաա1) և ԲԲԲ+(Բաա1)-ից բարձր վարկանիշ` առաջնորդելով սույն կանոնակարգի 56.3-րդ կետով սահմանված սկզբունքներով: Բարձր իրացվելի ակտիվների հաշվարկում սույն կետում նշված միջոցները կարող են ընդգրկվել սույն կանոնակարգի 34.1-34.9 կետերում նշված միջոցների` բարձր իրացվելի ակտիվներում ընդգրկվող գումարների հանրագումարի առավելագույնը 15%-ի չափով:

(34.9.1-ին կետը լրաց. 27.11.12 թիվ 325-Ն որոշում)

34.10. Ն2.1 նորմատիվի հաշվարկման նպատակով բանկի ընդհանուր ակտիվների (Աընդ) հաշվարկում ընդգրկվում է «ՀՀ տարածքում գործող բանկերի, վարկային կազմակերպությունների, ներդրումային ընկերությունների, ներդրումային ֆոնդերի և ներդրումային ֆոնդերի կառավարիչների հաշվապահական հաշվառման հաշվային պլանի» «Ակտիվներ» կարգի բոլոր արժույթներով արտահայտված հաշիվների հանրագումարը: Ն2.1, Ն2.11 և Ն2.12 նորմատիվների հաշվարկման նպատակով ընդհանուր ակտիվների հանրագումարը պակասեցվում է.

1) Այն ակտիվների (բացառությամբ` ռեպո համաձայնագրերի) հաշվեկշռային արժեքի չափով (ապահովված մասով), որոնք ապահովված են հետևյալ միջոցներով.

ա. Հայաստանի Հանրապետության ֆինանսների նախարարության կողմից թողարկված փոխանցելի մուրհակներով, որոնց մինչև մարումն ընկած ժամանակահատվածը մինչև 1 տարի է և որոնք ենթակա են պարտադիր վճարման Կենտրոնական բանկի կողմից` Հայաստանի Հանրապետության կառավարության գանձապետական միասնական հաշվի միջոցներից,

բ. Կենտրոնական բանկի թողարկած արժեթղթերով և Հայաստանի Հանրապետության պետական գանձապետական պարտատոմսերով,

գ. տվյալ բանկում պահվող բանկային ոսկով,

դ. տվյալ բանկի բանկային և (կամ) ավանդային հաշիվներում հաշվառվող Հայաստանի Հանրապետության դրամով, առաջին խմբի մեջ մտնող արտարժութային միջոցներով,

ե. տվյալ բանկի բանկային և (կամ) ավանդային հաշիվներում հաշվառվող երկրորդ խմբի մեջ մտնող արտարժութային միջոցներով, եթե վերջիններս հանդիսանում են միևնույն արտարժույթով արտահայտված ակտիվների ապահովում: Ընդ որում, Ն2.12 նորմատիվի հաշվարկման նպատակով ընդհանուր ակտիվներից նվազեցման են ենթակա երկրորդ խմբի մեջ մտնող արժույթով արտահայտված միայն այն ակտիվները, որոնք ապահովված են տվյալ բանկի բանկային և (կամ) ավանդային հաշիվներում հաշվառվող ԱՄՆ դոլարով, եվրոյով կամ տվյալ երկրորդ խմբի արտարժույթով:

2) Համապատասխան արժույթով արտահայտված այն վարկերի գումարի հաշվեկշռային արժեքի չափով, որոնք տրամադրվել են օտարերկրյա բանկերից և ֆինանսական կազմակերպություններից նպատակային կարգով ներգրաված միջոցների հաշվին, որոնց վերադարձն ապահովված է Հայաստանի Հանրապետության կառավարության կամ Կենտրոնական բանկի երաշխավորությամբ, դրանց տրամադրման ժամկետները չեն գերազանցում ներգրավման ժամկետները, և բանկը դրանց գծով չի ստանձնել լրացուցիչ ռիսկեր:

3) Սույն կանոնակարգի 34.8-րդ կետի համաձայն, համապատասխան նորմատիվի հաշվարկման նպատակով թղթակցային «նոստրո» հաշիվներից նվազեցվող գումարների չափով:

4) Բարձր իրացվելի ակտիվների հաշվարկում չընդգրկվող` Կենտրոնական բանկի թղթակցային հաշիվներում հաշվառվող «ՆԱՍԴԱՔ ՕԷՄԷՔՍ ԱՐՄԵՆԻԱ» ԲԲԸ-ում վարկային ռեսուրսների հարթակում կնքված մեկ աշխատանքային օրանոց (օվերնայթ) վարկային պայմանագրերով ներգրավված միջոցների չափով, ռեպո համաձայնագրերով վաճառված, ինչպես նաև գրավադրված` սույն կանոնակարգի 34.4-րդ, 34.5-րդ, 34.6-րդ, 34.7-րդ և 34.9-րդ կետերով սահմանված արժեթղթերի գումարի չափով (համապատասխան արժույթով):

(34.10-րդ կետը լրաց. և փոփ. 26.06.12 թիվ 168-Ն, 23.07.13 թիվ 179-Ն որոշումներ)

35. Բանկի բոլոր արժույթներով արտահայտված բարձր իրացվելի ակտիվների և բոլոր արժույթներով արտահայտված ցպահանջ պարտավորությունների միջև հարաբերակցությունը հաշվարկվում է`

Ն22= Աբի/Պցպ բանաձևով,

i

որտեղ`

Աբի = Աբի1+Աբի2+...+ԱբիՆ/Ն,

որտեղ`

Աբի1+Աբի2+...+ԱբիՆ - բանկի բարձր իրացվելի ակտիվներն են ըստ օրերի, իսկ «Ն»-ը` հաշվետու ամսվա օրերի թիվն է,

Պցպ - միջին օրական հաշվարկով ցպահանջ պարտավորություններն են ամսվա ընթացքում, որը որոշվում է

Պցպ = (Պցպ1+ Պցպ2+...+ ՊցպՆ)/Ն բանաձևով,

որտեղ` Պցպ1+ Պցպ2+...+ ՊցպՆ - բանկի ցպահանջ պարտավորություններն են ըստ օրերի, իսկ «Ն»-ն` հաշվետու ամսվա օրերի թիվն է:

(35-րդ կետը փոփ. 26.06.12 թիվ 168-Ն որոշում)

35.1. Ն2.21 նորմատիվը հաշվարկվում է Ն2.2 նորմատիվի համար սահմանված բանաձևով, ընդ որում, բարձր իրացվելի ակտիվների մեջ ներառվում են միայն առաջին խմբի արտարժույթով արտահայտված` սույն կանոնակարգի 34-րդ կետով սահմանված բարձր իրացվելի ակտիվները, իսկ ցպահանջ պարտավորությունների մեջ` սույն կանոնակարգի 36-րդ կետով սահմանված` առաջին խմբի արտարժույթով արտահայտված ցպահանջ պարտավորությունները: Ընդ որում, սույն կետում նշված ցպահանջ պարտավորություններից նվազեցվում են 34.8-րդ կետի համաձայն թղթակցային «նոստրո» հաշիվներից նվազեցվող ցպահանջ պարտավորությունները (ներառյալ` դրանց գծով հաշվեգրված տոկոսները):

(35.1-ին կետը լրաց. 26.06.12 թիվ 168-Ն որոշում)

35.2. Ն2.22 նորմատիվը հաշվարկվում է Ն2.2 նորմատիվի համար սահմանված բանաձևով, ընդ որում, բարձր իրացվելի ակտիվների մեջ ներառվում են միայն սույն կանոնակարգի 18.2-րդ կետում նշված ԱՄՆ դոլարով, եվրոյով և համապատասխան երկրորդ խմբի արտարժույթով արտահայտված` սույն կանոնակարգի 34-րդ կետով սահմանված բարձր իրացվելի ակտիվները, իսկ ցպահանջ պարտավորությունների մեջ` սույն կանոնակարգի 36-րդ կետով սահմանված` ԱՄՆ դոլարով, եվրոյով և համապատասխան երկրորդ խմբի արտարժույթով արտահայտված ցպահանջ պարտավորությունները: Ընդ որում, սույն կետում նշված ցպահանջ պարտավորություններից նվազեցվում են 34.8-րդ կետի համաձայն թղթակցային «նոստրո» հաշիվներից նվազեցվող ցպահանջ պարտավորությունները (ներառյալ` դրանց գծով հաշվեգրված տոկոսները):

(35.2-րդ կետը լրաց. 26.06.12 թիվ 168-Ն որոշում)

36. Ցպահանջ պարտավորությունների հաշվարկում ընդգրկվում են հաշվեկշռի «Պարտավորություններ» կարգում հաշվառվող համապատասխան արժույթով ցպահանջ կամ մարման սահմանված ժամկետ չունեցող միջոցները (ներառյալ` դրանց գծով հաշվեգրված ցպահանջ և մարման սահմանված ժամկետ չունեցող տոկոսները), այդ թվում` ժամկետանց պարտավորությունները: Ընդ որում, համապատասխան արժույթով ցպահանջ պարտավորություններից նվազեցվում են 34.8-րդ կետի առաջին պարբերության համաձայն թղթակցային «նոստրո» հաշիվներից նվազեցվող ցպահանջ պարտավորությունները (ներառյալ` դրանց գծով հաշվեգրված տոկոսները): Սույն կանոնակարգի իմաստով` ժամկետանց են այն պարտավորությունները, որոնք, բացառությամբ դատարանի կամ միջնորդ դատարանի վարույթում գտնվողների, չեն կատարվել պարտավորությամբ սահմանված ժամկետում: Դատարանի կամ միջնորդ դատարանի վարույթում գտնվող գործերով պարտավորությունները համարվում են ցպահանջ:

(36-րդ կետը փոփ. 26.06.12 թիվ 168-Ն որոշում)

36.1. Բանկի բարձր իրացվելի ակտիվների և զուտ դրամական արտահոսքի միջև նվազագույն հարաբերակցությունը (Ն23 նորմատիվ) հաշվարկվում է`

Ն23= ԲԻԱ/ԶԴԱ բանաձևով, որտեղ

ԲԻԱ- բանկի բարձր իրացվելի ակտիվներն են` համաձայն սույն կանոնակարգի հավելված 12-ի,

ԶԴԱ - բանկի զուտ դրամական արտահոսքն է` համաձայն սույն կանոնակարգի հավելված 12-ի:

(36.1-ին կետը լրաց. 17.04.20 թիվ 55-Ն որոշում)

36.2. Յուրաքանչյուր նշանակալի արժույթի (կամ առաջին խմբում ներառվող նշանակալի արժույթների խմբի) գծով բանկի բարձր իրացվելի ակտիվների և զուտ դրամական արտահոսքի միջև նվազագույն հարաբերակցությունը (Ն23(FX) նորմատիվ) հաշվարկվում է`

Ն23(FX)= ԲԻԱ(FX)/ԶԴԱ(FX) բանաձևով, որտեղ

ԲԻԱ (FX) - տվյալ նշանակալի արժույթով (կամ առաջին խմբում ներառվող նշանակալի արժույթներով) բանկի բարձր իրացվելի ակտիվներն են` համաձայն սույն կանոնակարգի հավելված 12-ի,

ԶԴԱ (FX) - տվյալ նշանակալի արժույթով (կամ առաջին խմբում ներառվող նշանակալի արժույթներով) բանկի զուտ դրամական արտահոսքն է` համաձայն սույն կանոնակարգի հավելված 12-ի:

(36.2-րդ կետը լրաց. 17.04.20 թիվ 55-Ն որոշում)

36.3. Բանկին հասանելի կայուն միջոցների և բանկին անհրաժեշտ կայուն միջոցների միջև նվազագույն հարաբերակցությունը (Ն24 նորմատիվ) հաշվարկվում է`

Ն24=ՀԿՄ/ԱԿՄ բանաձևով, որտեղ`

ՀԿՄ - բանկին հասանելի կայուն միջոցներն է, որը որոշվում է` համաձայն հետևյալ բանաձևի`

ՀԿՄ =ՀԿՄ1*ՀԿԿ1 + ՀԿՄ2*ՀԿԿ2 +…+ ՀԿՄո*ՀԿԿո , որտեղ

ՀԿՄ1, ՀԿՄ2, ՀԿՄո- բանկին հասանելի կայուն միջոցների տարատեսակներն են` համաձայն սույն կանոնակարգի հավելված 13-ի,

ՀԿԿ1 , ՀԿԿ2 , ՀԿԿո – բանկին հասանելի կայուն միջոցների կշիռներն են` համաձայն սույն կանոնակարգի հավելված 13-ի,

ԱԿՄ-բանկին անհրաժեշտ կայուն միջոցներն է, որը որոշվում է` համաձայն հետևյալ բանաձևի`

ԱԿՄ =ԱԿՄ1*ԱԿԿ1 + ԱԿՄ2*ԱԿԿ2 +…+ ԱԿՄո*ԱԿԿո, որտեղ

ԱԿՄ1,ԱԿՄ2, ԱԿՄո- բանկին անհրաժեշտ կայուն միջոցների տարատեսակներն են` համաձայն սույն կանոնակարգի հավելված 13-ի,

ԱԿԿ1, ԱԿԿ2, ԱԿԿո, - բանկին անհրաժեշտ կայուն միջոցների կշիռներն են` համաձայն սույն կանոնակարգի հավելված 13-ի:

(36.3-րդ կետը լրաց. 17.04.20 թիվ 55-Ն որոշում)

36.4. Յուրաքանչյուր նշանակալի արժույթի (կամ առաջին խմբում ներառվող նշանակալի արժույթների խմբի) գծով բանկին հասանելի կայուն միջոցների և բանկին անհրաժեշտ կայուն միջոցների միջև նվազագույն հարաբերակցությունը (Ն24(FX) նորմատիվ) հաշվարկվում է`

Ն24(FX)= ՀԿՄ(FX)/ԱԿՄ(FX) բանաձևով, որտեղ`

ՀԿՄ (FX)– տվյալ նշանակալի արժույթով (կամ առաջին խմբում ներառվող նշանակալի արժույթներով) բանկին հասանելի կայուն միջոցներն է, որը որոշվում է` համաձայն հետևյալ բանաձևի`

ՀԿՄ(FX) =ՀԿՄ1(FX)*ՀԿԿ(FX)1 + ՀԿՄ2(FX)*ՀԿԿ2 (FX) +…+ ՀԿՄո(FX)*ՀԿԿո (FX), որտեղ

ՀԿՄ1(FX), ՀԿՄ2(FX), ՀԿՄո(FX)- տվյալ նշանակալի արժույթով (կամ առաջին խմբում ներառվող նշանակալի արժույթներով) բանկին հասանելի կայուն միջոցների տարատեսակներն են` համաձայն սույն կանոնակարգի հավելված 13-ի,

ՀԿԿ1 (FX), ՀԿԿ2 (FX), ՀԿԿ(FX)ո – տվյալ նշանակալի արժույթով (կամ առաջին խմբում ներառվող նշանակալի արժույթներով) բանկին հասանելի կայուն միջոցների կշիռներն են` համաձայն սույն կանոնակարգի հավելված 13-ի,

ԱԿՄ(FX) – տվյալ նշանակալի արժույթով (կամ առաջին խմբում ներառվող նշանակալի արժույթներով) բանկին անհրաժեշտ կայուն միջոցներն է, որը որոշվում է` համաձայն հետևյալ բանաձևի`

ԱԿՄ(FX) =ԱԿՄ1(FX)*ԱԿԿ1(FX) + ԱԿՄ2(FX)*ԱԿԿ2(FX) +…+ ԱԿՄո(FX)*ԱԿԿո(FX), որտեղ

ԱԿՄ(FX)1,ԱԿՄ2(FX), ԱԿՄո(FX)- տվյալ նշանակալի արժույթով (կամ առաջին խմբում ներառվող նշանակալի արժույթներով) բանկին անհրաժեշտ կայուն միջոցների տարատեսակներն են` համաձայն սույն կանոնակարգի հավելված 13-ի,

ԱԿԿ1(FX), ԱԿԿ2(FX), ԱԿԿո(FX), - տվյալ նշանակալի արժույթով (կամ առաջին խմբում ներառվող նշանակալի արժույթներով) բանկին անհրաժեշտ կայուն միջոցների կշիռներն են` համաձայն սույն կանոնակարգի հավելված 13-ի:

(36.4-րդ կետը լրաց. 17.04.20 թիվ 55-Ն որոշում)

36.5 Ն23(FX) և Ն24(FX) նորմատիվների հաշվարկման ժամանակ նշանակալի արժույթ է համարվում`

1) այն արժույթը, որով արտահայտված պարտավորությունները գերազանցում են բանկի ընդհանուր պարտավորությունների 5%-ը` սույն կանոնակարգի հավելված 12-ով սահմանված հաշվետու ժամանակաշրջանի առաջին օրվա դրությամբ, կամ

2) այն արժույթը, որի գծով հաշվետու ժամանակաշրջանի առաջին օրվան անընդմեջ նախորդող 4 հաշվետու ժամանակաշրջաններից որևիցե մեկի առաջին օրվա դրությամբ բավարարվել է նշանակալի արժույթի` սույն կետի 1-ին ենթակետով սահմանված պահանջը:

(36.5-րդ կետը լրաց. 17.04.20 թիվ 55-Ն, խմբ. 12.10.21թիվ 153-Ն որոշումներ)

37. Մեկ փոխառուի գծով ռիսկի առավելագույն չափը (Ն31 նորմատիվ) սահմանվում է`

Ն31 = Ռիսկ/Կընդ բանաձևով,

որտեղ`

Ռիսկ-բանկի կողմից մեկ փոխառուին (անձին) և նրա հետ փոխկապակցված անձանց տրամադրված վարկերի, այդ թվում` բանկային հաշվի վարկավորման, բոլոր այլ փոխառությունների, ֆակտորինգային, լիզինգային գործառնությունների, տրամադրված նախավճարների, կանխավճարների, բանկի մատուցած ծառայության կամ ապրանքի դիմաց տարաժամկետ վճարումների, ակրեդիտիվների, անձի կամ նրա հետ փոխկապակցված անձանց թողարկած արժեթղթերում ներդրումների (ներառյալ` մուրհակների), բանկի թղթակցային հաշիվների ու ավանդների, դեբիտորական պարտավորությունների, ռեպո համաձայնագրերի (համաձայն սույն կանոնակարգի 47-րդ կետի), ռեպո համաձայնագրերով վաճառված արժեթղթերի (համաձայն սույն կանոնակարգի 48.2 կետի), ածանցյալ գործիքների գծով առաջացող պահանջների (համաձայն սույն կանոնակարգի 48-րդ կետի), ինչպես նաև բանկի նկատմամբ ցանկացած հիմքով ծագած այլ պարտավորությունների, այդ թվում` նրա կողմից այլ անձին (որը փոխառուի հետ փոխկապակցված անձ չէ) նույն բանկի հանդեպ ունեցած պարտավորությունների դիմաց տրված երաշխիքների կամ երաշխավորությունների, ինչպես նաև ցանկացած այլ ապահովվածության արժեքի (ապահովված ընդհանուր պարտավորությունը չգերազանցող գումարի չափով), նրա պարտավորությունների դիմաց տրված երաշխիքների և երաշխավորությունների, վարկային ռիսկ պարունակող հետհաշվեկշռային պայմանական պարտավորությունների, այլ բանկերի կողմից տվյալ բանկի դրամական միջոցների հաշվին և դրանցով ապահովված միևնույն անձանց տրամադրված փոխառությունների և (կամ) երաշխիքների (եթե այդ փոխառության վերադարձելիության ռիսկը ստանձնել է տվյալ բանկը) գումարն է: Ն31 նորմատիվների ռիսկի հաշվարկում ընդգրկվող տարրերը իրենց համապատասխան պահուստների չափով նվազեցվելուց հետո չեն կշռվում, բացառությամբ «Նոստրո» թղթակցային հաշիվների, միջբանկային ավանդների, միջբանկային վարկերի, բանկերի նկատմամբ այլ պահանջների, օտարերկրյա կառավարությունների և կենտրոնական բանկերի նկատմամբ պահանջների, որոնք իրենց համապատասխան պահուստի չափով նվազեցվելուց հետո կշռվում են սույն կանոնակարգի 3-րդ հավելվածի 6-րդ կետով սահմանված ակտիվների համապատասխան ռիսկի կշիռներով (բայց ոչ ավելի, քան 100 տոկոսով):

Կընդ - բանկի ընդհանուր կապիտալն է:

(37-րդ կետը փոփ. 30.11.11 թիվ 323-Ն, 27.11.12 թիվ 325-Ն, 23.11.18 թիվ 196-Ն որոշումներ)

38. Խոշոր փոխառուների գծով ռիսկի առավելագույն չափը (Ն32 նորմատիվ) սահմանվում է`

Ն32 = Ռիսկ/Կընդ բանաձևով,

որտեղ`

Ռիսկ-բանկի կողմից խոշոր փոխառուներին (անձանց) և նրանց հետ փոխկապակցված անձանց տրամադրված վարկերի, այդ թվում` բանկային հաշվի վարկավորման, բոլոր այլ փոխառությունների, ֆակտորինգային, լիզինգային գործառնությունների, տրամադրված նախավճարների, կանխավճարների, բանկի մատուցած ծառայության կամ ապրանքի դիմաց տարաժամկետ վճարումների, ակրեդիտիվների, անձի կամ նրա հետ փոխկապակցված անձանց թողարկած արժեթղթերում ներդրումների (ներառյալ` մուրհակների), բանկի թղթակցային հաշիվների ու ավանդների, դեբիտորական պարտավորությունների, ռեպո համաձայնագրերի (համաձայն սույն կանոնակարգի 47-րդ կետի), ռեպո համաձայնագրերով վաճառված արժեթղթերի (համաձայն սույն կանոնակարգի 48.2 կետի), ածանցյալ գործիքների գծով առաջացող պահանջների (համաձայն սույն կանոնակարգի 48-րդ կետի), ինչպես նաև բանկի նկատմամբ ցանկացած հիմքով ծագած այլ պարտավորությունների, այդ թվում` նրա կողմից այլ անձին (որը չի հանդիսանում փոխառուի հետ փոխկապակցված անձ և (կամ) բանկի խոշոր փոխառու) նույն բանկի հանդեպ ունեցած պարտավորությունների դիմաց տրված երաշխիքների կամ երաշխավորությունների, ինչպես նաև ցանկացած այլ ապահովվածության արժեքի (ապահովված ընդհանուր պարտավորությունը չգերազանցող գումարի չափով), նրա պարտավորությունների դիմաց տրված երաշխիքների և երաշխավորությունների, այլ բանկերի կողմից տվյալ բանկի դրամական միջոցների հաշվին և դրանցով ապահովված միևնույն անձանց տրամադրված փոխառությունների և (կամ) երաշխիքների (եթե այդ փոխառության վերադարձելիության ռիսկը ստանձնել է տվյալ բանկը), վարկային ռիսկ պարունակող հետհաշվեկշռային պայմանական պարտավորությունների գումարն է: Ն32 նորմատիվի ռիսկի հաշվարկում ընդգրկվող տարրերն իրենց համապատասխան պահուստների չափով նվազեցվելուց հետո չեն կշռվում, բացառությամբ «Նոստրո» թղթակցային հաշիվների, միջբանկային ավանդների, միջբանկային վարկերի, բանկերի նկատմամբ այլ պահանջների, օտարերկրյա կառավարությունների և կենտրոնական բանկերի նկատմամբ պահանջների, որոնք իրենց համապատասխան պահուստի չափով նվազեցվելուց հետո կշռվում են սույն կանոնակարգի 3-րդ հավելվածի 6-րդ կետով սահմանված ակտիվների համապատասխան ռիսկի կշիռներով (բայց ոչ ավելի, քան 100 տոկոսով):

Խոշոր փոխառու է այն անձը, որի գծով ռիսկը (համաձայն սույն կանոնակարգով սահմանված Ն3.1 նորմատիվի ռիսկ տարրի հաշվարկման մեթոդաբանության) գերազանցում է բանկի ընդհանուր կապիտալի 5 տոկոսը:

(38-րդ կետը փոփ. 18.09.07 թիվ 297-Ն, 30.11.11 թիվ 323-Ն, 27.11.12 թիվ 325-Ն, 23.11.18 թիվ 196-Ն որոշումներ)

38.1. Խոշոր փոխառու է այն անձը, որի գծով բանկի ռիսկը (համաձայն սույն կանոնակարգի 37-րդ կետով սահմանված փոխառուի նկատմամբ ռիսկի հաշվարկման մեթոդաբանության) գերազանցում է բանկի ընդհանուր կապիտալի 5 տոկոսը:

38.2. Եթե փոխառուն (անձը) և այլ իրավաբանական անձը փոխկապակցված են միայն այն հիմքով, որ պետությունը, Միջազգային ֆինանսական կորպորացիան, Եվրոպական վերակառուցման և զարգացման բանկը և (կամ) Ասիական զարգացման բանկը տիրապետում է (են) փոխառուի (անձի) և այդ իրավաբանական անձի ձայնի իրավունք տվող բաժնետոմսերի (բաժնեմասերի, փայամասնակցությունների) 20 տոկոսից ավելիին կամ իրավունք ունի (ունեն) օրենքով չարգելված այլ ձևով կանխորոշել նրանց որոշումները, ապա Ն3.1 և Ն3.2 նորմատիվների հաշվարկման իմաստով այդ փոխառուն (անձը) և այլ իրավաբանական անձը չեն համարվում փոխկապակցված:

(38.2-րդ կետը լրաց. և փոփ. 19.03.10 թիվ 54-Ն, 23.07.13 թիվ 179-Ն որոշումներ)

39. Ն31 և Ն32 նորմատիվները չեն հաշվարկվում Կենտրոնական բանկի և Հայաստանի Հանրապետության կառավարության նկատմամբ:

(39-րդ կետը փոփ. 19.03.10 թիվ 54-Ն որոշում)

40. Հայաստանի Հանրապետության տարածքում գործող դուստր կազմակերպության նկատմամբ պահանջները Ն31 և Ն32 նորմատիվների հաշվարկի մեջ չեն ընդգրկվում: Ընդ որում, բանկի` Հայաստանի Հանրապետության տարածքում գործող դուստր կազմակերպության և նրա հետ փոխկապակցված անձանց նկատմամբ պահանջների գծով Ն31 և Ն32 նորմատիվները հաշվարկելիս ռիսկերի հաշվարկի մեջ ընդգրկվում են միայն.

ա) դուստր կազմակերպության հետ փոխկապակցված անձանց նկատմամբ պահանջները, և

բ) դուստր կազմակերպության կողմից այլ անձանց (որոնք չեն հանդիսանում դուստրի հետ փոխկապակցված անձ) նույն բանկի հանդեպ ունեցած պարտավորությունների դիմաց տրամադրված երաշխիքները և երաշխավորությունները, ինչպես նաև ցանկացած այլ ապահովվածություն հանդիսացող միջոցները (ապահովված ընդհանուր պարտավորությունը չգերազանցող գումարի չափով):

i

40.1. Սույն կետի համաձայն` դուստր կազմակերպությունների համար սահմանված դրույթները տարածվում են բանկի` Հայաստանի Հանրապետության տարածքում գործող այն դուստր կազմակերպությունների (բանկեր, վարկային կազմակերպություններ, ինչպես նաև «Բանկերի և բանկային գործունեության մասին» Հայաստանի Հանրապետության օրենքի 34-րդ հոդվածի 1-ին կետում նշված գործունեություն իրականացնող այլ կազմակերպություններ) վրա, որոնց հաշվեկշիռը բանկը միավորում է իր հաշվեկշռում` Կենտրոնական բանկի խորհրդի 2002 թվականի ապրիլի 2-ի թիվ 87 որոշմամբ հաստատված «Հայաստանի Հանրապետության տարածքում գործող բանկերի կողմից Հայաստանի Հանրապետության կենտրոնական բանկ ներկայացվող համախմբված հաշվետվությունների կազմման կարգի» համաձայն:

41. Եթե բանկն ունի օտարերկրյա դուստր բանկ, ապա համախմբված հաշվետվությունների նկատմամբ Ն31 և Ն32 նորմատիվների ռիսկի հաշվարկում չեն ընդգրկվում դուստր բանկի գրանցման երկրի պետական պարտատոմսերը, դուստր բանկի գրանցման երկրի կենտրոնական բանկի նկատմամբ պահանջները:

42. Բանկի հետ կապված մեկ անձի գծով ռիսկի առավելագույն չափը (Ն41 նորմատիվ) սահմանվում է`

Ն41 = Ռիսկ/Կընդ բանաձևով,

որտեղ`

Ռիսկ - բանկի կողմից տվյալ բանկի հետ կապված մեկ անձին տրամադրվող վարկերի, այդ թվում` բանկային հաշվի վարկավորմամբ, բոլոր այլ փոխառությունների, ֆակտորինգային, լիզինգային գործառնությունների, տրամադրված նախավճարների, կանխավճարների, բանկի մատուցած ծառայության կամ ապրանքի դիմաց տարաժամկետ վճարումների, ակրեդիտիվների, անձի կամ նրա հետ փոխկապակցված անձանց թողարկած արժեթղթերում ներդրումների (ներառյալ` մուրհակների), բանկի թղթակցային հաշիվների ու ավանդների, դեբիտորական պարտավորությունների, ռեպո համաձայնագրերի (համաձայն սույն կանոնակարգի 47-րդ կետի), ռեպո համաձայնագրերով վաճառված արժեթղթերի (համաձայն սույն կանոնակարգի 48.2 կետի), ածանցյալ գործիքների գծով առաջացող պահանջների (համաձայն սույն կանոնակարգի 48-րդ կետի), ինչպես նաև բանկի նկատմամբ ցանկացած հիմքով ծագած այլ պարտավորությունների, այդ թվում` նրա կողմից այլ անձին նույն բանկի հանդեպ ունեցած պարտավորությունների դիմաց տրված երաշխիքների կամ երաշխավորությունների, ինչպես նաև ցանկացած այլ ապահովվածության արժեքի (ապահովված ընդհանուր պարտավորությունը չգերազանցող գումարի չափով), բանկի հետ կապված անձի պարտավորությունների դիմաց տրված երաշխիքների և երաշխավորությունների, այլ բանկերի կողմից տվյալ բանկի դրամական միջոցների հաշվին և դրանցով ապահովված միևնույն անձին տրամադրված փոխառությունների և (կամ) երաշխիքների (եթե այդ փոխառության վերադարձելիության ռիսկը ստանձնել է տվյալ բանկը), վարկային ռիսկ պարունակող հետհաշվեկշռային պայմանական պարտավորությունների գումարն է: Ն41 նորմատիվների ռիսկի հաշվարկում ընդգրկվող տարրերը, իրենց համապատասխան պահուստների չափով նվազեցվելուց հետո չեն կշռվում, բացառությամբ «Նոստրո» թղթակցային հաշիվների, միջբանկային ավանդների, միջբանկային վարկերի, բանկերի նկատմամբ այլ պահանջների, օտարերկրյա կառավարությունների և կենտրոնական բանկերի նկատմամբ պահանջների, որոնք իրենց համապատասխան պահուստի չափով նվազեցվելուց հետո կշռվում են սույն կանոնակարգի 3-րդ հավելվածի 6-րդ կետով սահմանված ակտիվների համապատասխան ռիսկի կշիռներով (բայց ոչ ավելի, քան 100 տոկոսով):

Կընդ - բանկի ընդհանուր կապիտալն է:

(42-րդ կետը փոփ. 30.11.11 թիվ 323-Ն, 27.11.12 թիվ 325-Ն, 23.11.18 թիվ 196-Ն որոշումներ)

43. Բանկի հետ կապված բոլոր անձանց գծով ռիսկի առավելագույն չափը (Ն42 նորմատիվ) սահմանվում է`

Ն42 = Ռիսկ/Կընդ բանաձևով,

որտեղ`

Ռիսկ - բանկի կողմից տվյալ բանկի հետ կապված անձանց տրամադրվող վարկերի, այդ թվում` բանկային հաշվի վարկավորմամբ, բոլոր այլ փոխառությունների, ֆակտորինգային, լիզինգային գործառնությունների, տրամադրված նախավճարների, կանխավճարների, բանկի մատուցած ծառայության կամ ապրանքի դիմաց տարաժամկետ վճարումների, ակրեդիտիվների, անձի կամ նրա հետ փոխկապակցված անձանց թողարկած արժեթղթերում ներդրումների (ներառյալ` մուրհակների), բանկի թղթակցային հաշիվների ու ավանդների, դեբիտորական պարտավորությունների, ռեպո համաձայնագրերի (համաձայն սույն կանոնակարգի 47-րդ կետի), ռեպո համաձայնագրերով վաճառված արժեթղթերի (համաձայն սույն կանոնակարգի 48.2 կետի), ածանցյալ գործիքների գծով առաջացող պահանջների (համաձայն սույն կանոնակարգի 48-րդ կետի), ինչպես նաև բանկի նկատմամբ ցանկացած հիմքով ծագած այլ պարտավորությունների, այդ թվում` նրա կողմից այլ անձին (որը բանկի հետ կապված անձ չէ) նույն բանկի հանդեպ ունեցած պարտավորությունների դիմաց տրված երաշխիքների կամ երաշխավորությունների, ինչպես նաև ցանկացած այլ ապահովվածության արժեքի (ապահովված ընդհանուր պարտավորությունը չգերազանցող գումարի չափով), բանկի հետ կապված անձանց պարտավորությունների դիմաց տրված երաշխիքների և երաշխավորությունների, այլ բանկերի կողմից տվյալ բանկի դրամական միջոցների հաշվին և դրանցով ապահովված միևնույն անձանց տրամադրված փոխառությունների և (կամ) երաշխիքների (եթե այդ փոխառության վերադարձելիության ռիսկը ստանձնել է տվյալ բանկը), վարկային ռիսկ պարունակող հետհաշվեկշռային պայմանական պարտավորությունների գումարն է: Ն42 նորմատիվի ռիսկի հաշվարկում ընդգրկվող տարրերը իրենց համապատասխան պահուստների չափով նվազեցվելուց հետո չեն կշռվում, բացառությամբ «Նոստրո» թղթակցային հաշիվների, միջբանկային ավանդների, միջբանկային վարկերի, բանկերի նկատմամբ այլ պահանջների, օտարերկրյա կառավարությունների և կենտրոնական բանկերի նկատմամբ պահանջների, որոնք իրենց համապատասխան պահուստի չափով նվազեցվելուց հետո կշռվում են սույն կանոնակարգի 3-րդ հավելվածի 6-րդ կետով սահմանված ակտիվների համապատասխան ռիսկի կշիռներով (բայց ոչ ավելի, քան 100 տոկոսով):

Կընդ- բանկի ընդհանուր կապիտալն է:

(43-րդ կետը փոփ. 30.11.11 թիվ 323-Ն, 27.11.12 թիվ 325-Ն, 23.11.18 թիվ 196-Ն որոշումներ)

i

44. Ն41 և Ն42 նորմատիվները չեն հաշվարկվում բանկի` Հայաստանի Հանրապետության տարածքում գործող դուստր կազմակերպությունների (բանկեր, վարկային կազմակերպություններ, ինչպես նաև «Բանկերի և բանկային գործունեության մասին» Հայաստանի Հանրապետության օրենքի 34-րդ հոդվածի 1-ին կետում նշված գործունեություն իրականացնող այլ կազմակերպություններ) նկատմամբ, որոնց հաշվեկշիռը բանկը միավորում է իր հաշվեկշռում` Կենտրոնական բանկի խորհրդի 2002 թվականի ապրիլի 2-ի թիվ 87 որոշմամբ հաստատված «Հայաստանի Հանրապետության տարածքում գործող բանկերի կողմից Հայաստանի Հանրապետության կենտրոնական բանկ ներկայացվող համախմբված հաշվետվությունների կազմման կարգի» համաձայն:

44.1. Եթե բանկը և անձը կապված են միայն այն հիմքով, որ պետությունը, Միջազգային ֆինանսական կորպորացիան, Եվրոպական վերակառուցման և զարգացման բանկը և (կամ) Ասիական զարգացման բանկը հանդիսանում է (են) բանկի նշանակալից մասնակից և միևնույն ժամանակ տիրապետում է (են) այդ անձի ձայնի իրավունք տվող բաժնետոմսերի (բաժնեմասերի, փայամասնակցությունների) 20 տոկոսից ավելիին կամ իրավունք ունի (ունեն) օրենքով չարգելված այլ ձևով կանխորոշել այդ անձի որոշումները, ապա Ն41 և Ն42 նորմատիվների հաշվարկման իմաստով բանկը և այդ անձը չեն համարվում կապված:

(44.1-ին կետը լրաց. 23.07.13 թիվ 179-Ն որոշում)

45. Ն31, Ն32, Ն41 և Ն42 նորմատիվները հաշվարկվում են ամսվա վերջին օրվա դրությամբ, ինչպես նաև վերոնշյալ նորմատիվների ռիսկերի մեջ ընդգրկվող տարրերի ծագման և տարրերի մեծության յուրաքանչյուր փոփոխության դեպքում: Ամսվա վերջին օրվա դրությամբ Ն31, Ն32, Ն41 և Ն42 նորմատիվները հաշվարկելիս համարիչի «Ռիսկ» տարրը հաշվարկվում է հաշվետու ամսվա վերջին օրվա դրությամբ, իսկ ընդհանուր կապիտալը` ամսվա միջին օրական հաշվարկով: Ամսվա վերջին օրը Ն31, Ն32, Ն41 և Ն42 նորմատիվները հաշվարկելիս «նոստրո» թղթակցային հաշիվները ռիսկի հաշվարկում ընդգրկվում են ամսվա միջին օրական մեծությամբ:

45.1. Ն31, Ն32, Ն41 և Ն42 նորմատիվների ռիսկերի հաշվարկում ընդգրկվող տարրերի ծագման պահին, ինչպես նաև նշված տարրերի մեծության յուրաքանչյուր փոփոխության դեպքում վերոնշյալ նորմատիվները հաշվարկվում են տվյալ օրվա ընդհանուր կապիտալի նկատմամբ: Ն31, Ն32, Ն41 և Ն42 նորմատիվները «նոստրո» թղթակցային հաշիվների ծագման, ինչպես նաև յուրաքանչյուր փոփոխության դեպքում չեն հաշվարկվում:

46. Ն3.1, Ն3.2, Ն4.1 և Ն4.2 նորմատիվների ռիսկերի հաշվարկում չեն ընդգրկվում Հայաստանի Հանրապետության պետական պարտատոմսերը և սույն կանոնակարգի 28.3-րդ կետով սահմանված` առաջին մակարդակի հիմնական կապիտալի մեծությունից նվազեցվող տարրերը: ↩

(46-րդ կետը փոփ. 20.09.16 թիվ 146-Ն, 14.11.17 թիվ 257-Ն, 15.11.22 թիվ 195-Ն որոշումներ)

47. Ն3.1, Ն3.2, Ն4.1 և Ն4.2 նորմատիվների հաշվարկում ռեպո համաձայնագրերը համարվում են պահանջ ռեպո համաձայնագրի կողմ հանդիսացող գործընկերոջ նկատմամբ` ռեպո համաձայնագրի հաշվեկշռային արժեքի չափով, իսկ սույն կանոնակարգի հավելված 3-ի 3-րդ գլխով սահմանված կարգով ՎՌԶՄ կիրառելու դեպքում` ռեպո համաձայնագրի չապահովված մասի արժեքի չափով:

(47-րդ կետը փոփ. 27.11.12 թիվ 325-Ն որոշում)

48. Սույն կանոնակարգի 37-րդ, 38-րդ, 42-րդ և 43-րդ կետերում նշված ածանցյալ գործիքների գծով առաջացող պահանջները Ն3.1, Ն3.2, Ն4.1 և Ն4.2 նորմատիվների հաշվարկում ընդգրկվում են միայն ածանցյալ գործիքների գծով հաշվեկշռի ակտիվային մասում արտացոլված գումարների չափով, բացառությամբ այն դեպքի, երբ բանկը սվոպ գործարքի արդյունքում ստացել է երկրորդ խմբի արտարժույթ (բացառությամբ` ռուսական ռուբլու), որի դեպքում Ն3.1, Ն3.2, Ն4.1 և Ն4.2 նորմատիվների հաշվարկում սվոպն ընդգրկվում է բանկի հետհաշվեկշռում արտացոլված ստացման ենթակա ամբողջ գումարի չափով:

(48-րդ կետը փոփ. 30.11.11 թիվ 323-Ն, 27.11.12 թիվ 325-Ն որոշումներ)

48.1. Ն3.1, Ն3.2, Ն4.1 և Ն4.2 նորմատիվների ռիսկերի հաշվարկում ընդգրկվող արտարժույթի առուվաճառքի սփոթ գործարքները, որոնց դեպքում բանկը ստանալու է Հայաստանի Հանրապետության դրամ կամ առաջին խմբի արտարժույթ, հաշվարկի մեջ ընդգրկվում են 0% ռիսկի կշռով, եթե տվյալ գործառնությունների արդյունքում արժույթների տրամադրումն ու ստացումն իրականացվելու է միևնույն բանկային օրվա ընթացքում, որը կարող է և չհամընկել գործարքի կնքման օրվա հետ:

(48.1-ին կետը լրաց. 18.11.08 թիվ 325-Ն որոշում)

48.2. Ն3.1, Ն3.2, Ն4.1 և Ն4.2 նորմատիվների հաշվարկում ռեպո համաձայնագրով վաճառված արժեթղթերը և փոխառությամբ տրամադրված արժեթղթերը համարվում են պահանջ`

1) տվյալ արժեթղթի թողարկողի նկատմամբ` արժեթղթի հաշվեկշռային արժեքի չափով, և

2) ռեպո համաձայնագրի կողմ հանդիսացող գործընկերոջ (փոխառուի) նկատմամբ` սույն կանոնակարգի հավելված 3-ի 22.2 կետով սահմանված չապահովված մասի արժեքի չափով: Ընդ որում, եթե բանկը ռեպո համաձայնագրով ձեռք է բերել երկրորդ խմբի արտարժույթ (բացառությամբ ռուսական ռուբլու), ապա վերջինս Ն3.1, Ն3.2, Ն4.1 և Ն4.2 նորմատիվների հաշվարկի առումով չի դիտվում որպես ռեպո համաձայնագրի ապահովվածություն:

(48.2-րդ կետը լրաց. 27.11.12 թիվ 325-Ն որոշում)

49. Ն3.1, Ն3.2, Ն4.1 և Ն4.2 նորմատիվների հաշվարկի մեջ չեն ընդգրկվում այն պահանջները, որոնք ամբողջությամբ ապահովված են.

ա) Կենտրոնական բանկի կողմից թողարկված արժեթղթերով, Հայաստանի Հանրապետության պետական գանձապետական պարտատոմսերով,

բ) Կենտրոնական բանկի, Հայաստանի Հանրապետության կառավարության երաշխիքներով կամ երաշխավորություններով,

գ) Որոշման Հավելված 3-ի (այսուհետ` Հավելված 3) Աղյուսակ 1-ի 6.6. կետով սահմանված կազմակերպությունների կողմից թողարկված արժեթղթերով,

դ) Հավելված 3-ի Աղյուսակ 1-ի 6.6. կետով սահմանված կազմակերպությունների կողմից տրամադրված երաշխիքներով կամ երաշխավորություններով,

ե) Ստանդարտ և Փուրզ կամ Ֆիթչ (փակագծում` Մուդիզ) վարկանիշային գործակալությունների տրամադրած ԱԱ-(Աա3) և ԱԱ-(Աա3)-ից բարձր վարկանիշ ունեցող օտարերկրյա կառավարությունների և կենտրոնական բանկերի թողարկած արժեթղթերով,

զ) Ստանդարտ և Փուրզ կամ Ֆիթչ (փակագծում` Մուդիզ) վարկանիշային գործակալությունների տրամադրած ԱԱ-(Աա3) և ԱԱ-(Աա3)-ից բարձր վարկանիշ ունեցող օտարերկրյա կառավարությունների և կենտրոնական բանկերի կողմից տրամադրված երաշխիքներով կամ երաշխավորություններով,

է) տվյալ բանկում ներդրված ավանդներով, տվյալ բանկին տրամադրված վարկերից կամ փոխառություններից բխող պահանջի իրավունքով:

Ընդ որում, սույն կետով սահմանված պահանջները և դրանց ապահովվածությունները պետք է միաժամանակ բավարարեն հետևյալ պայմաններին.

ա. ցանկացած արժույթով արտահայտված պահանջի ապահովվածությունը պետք է արտահայտված լինի Հայաստանի Հանրապետության դրամով, առաջին խմբի մեջ մտնող արտարժութային միջոցներով, բանկային ոսկով և (կամ) ռուբլով, իսկ երկրորդ խմբի մեջ մտնող արտարժութային միջոցներով արտահայտված պահանջի ապահովվածությունը, բացի սույն ենթակետով սահմանված արժույթներից, կարող է նաև արտահայտված լինել տվյալ պահանջին համապատասխան արժույթով, և

բ. պահանջների` մինչև մարումն ընկած ժամկետները չպետք է գերազանցեն ապահովվածություն հանդիսացող արժեթղթերի, տվյալ բանկում ներդրված ավանդների` մինչև մարումն ընկած ժամկետները, տվյալ բանկին տրամադրված վարկերից կամ փոխառություններից բխող պահանջի իրավունքի իրականացման ժամկետները, ինչպես նաև երաշխիքների կամ երաշխավորությունների տրամադրման ժամկետները, և

գ. փոխառուի կողմից պարտավորությունների չկատարման դեպքում գրավի առարկայի փաստացի իրացման հնարավորության կամ բանկին տրամադրված երաշխիքի/երաշխավորության կատարման ժամկետների առումով չպետք է լինեն պայմանագրով և/կամ այլ փոխադարձ համաձայնությամբ նախատեսված սահմանափակումներ:

Այն պահանջները, որոնք ամբողջությամբ ապահովված չեն, սույն կետի ա)-է) ենթակետերում նշված ապահովվածության տեսակներով, չապահովված մասով ընդգրկվում են Ն3.1, Ն3.2, Ն4.1 և Ն4.2 նորմատիվների հաշվարկի մեջ, իսկ ապահովված մասը չի ընդգրկվում Ն3.1, Ն3.2, Ն4.1 և Ն4.2 նորմատիվների հաշվարկի մեջ: Ընդ որում, Ն3.1, Ն3.2, Ն4.1 և Ն4.2 նորմատիվների հաշվարկում ընդգրկվող պահանջների չապահովված մասերն իրենց համապատասխան պահուստների չափով նվազեցվելուց հետո չեն կշռվում, բացառությամբ «Նոստրո» թղթակցային հաշիվների, միջբանկային ավանդների, միջբանկային վարկերի, օտարերկրյա կառավարությունների և կենտրոնական բանկերի նկատմամբ պահանջների, որոնք իրենց համապատասխան պահուստի չափով նվազեցվելուց հետո կշռվում են սույն կանոնակարգի 3-րդ հավելվածի 6-րդ կետով սահմանված ակտիվների համապատասխան ռիսկի կշիռներով (բայց ոչ ավելի, քան 100 տոկոսով): Սույն կետը չի տարածվում ռեպո համաձայնագրերի, ռեպո համաձայնագրով վաճառված արժեթղթերի և փոխառությամբ տրամադրված արժեթղթերի վրա:

(49-րդ կետը փոփ. 02.10.07 թիվ 317-Ն, 23.05.08 թիվ 163-Ն, 18.11.08 թիվ 325-Ն, 19.03.10 թիվ 54-Ն, 27.11.12 թիվ 325-Ն, 10.05.16 թիվ 79-Ն, 23.11.18 թիվ 196-Ն որոշումներ)

50. Կենտրոնական բանկում պահուստավորման են ենթակա բանկի և օտարերկրյա բանկի` Հայաստանի Հանրապետության տարածքում գործող մասնաճյուղի կողմից Հայաստանի Հանրապետության դրամով, արտարժույթով, ինչպես նաև մետաղական հաշիվներով ներգրավված միջոցները: Հայաստանի Հանրապետության դրամով ներգրավված միջոցների դիմաց պահուստավորումն իրականացվում է Հայաստանի Հանրապետության դրամով, ԱՄՆ դոլարով ներգրավված միջոցների դիմաց` 6 %-ը Հայաստանի Հանրապետության դրամով, իսկ 12 %-ը` ԱՄՆ դոլարով, եվրոյով ներգրավված միջոցների դիմաց` 6 %-ը Հայաստանի Հանրապետության դրամով, իսկ 12 %-ը` եվրոյով, իսկ մնացած այլ արժույթներով, ինչպես նաև մետաղական հաշիվներով ներգրավված միջոցների դիմաց` 6 %-ը Հայաստանի Հանրապետության դրամով, իսկ 12 %-ը` ԱՄՆ դոլարով: Կենտրոնական բանկում արտարժութային թղթակցային հաշվի բացման կամ դրա հետագա սպասարկման` բանկի կամքից անկախ հանգամանքներով պայմանավորված անհնարինության դեպքում, Կենտրոնական բանկի խորհրդի համաձայնությամբ, արտարժույթով և առարկայազուրկ մետաղական հաշիվներով ներգրավված միջոցների դիմաց պահուստավորումն ամբողջությամբ իրականացվում է Հայաստանի Հանրապետության դրամով: ↩ ↩ ↩

Ներգրավված միջոցների դիմաց պարտադիր պահուստավորումն իրականացվում է սույն կանոնակարգի 52-րդ կետով սահմանված ժամանակահատվածներում: Արտարժույթի փոխարժեքի փոփոխման հետ կապված ռիսկը կրում է բանկը:↩

(50-րդ կետը փոփ. 16.03.10 թիվ 46-Ն, 27.07.10 թիվ 171-Ն, 01.02.11 թիվ 21-Ն (որոշումն ունի անցումային դրույթներ), 08.02.11 թիվ 26-Ն, 22.11.11 թիվ 305-Ն, 07.06.19 թիվ 75-Ն (որոշումն ունի անցումային դրույթներ), 19.07.19 թիվ 94-Ն (որոշումն ունի անումային դրույթներ), 07.10.19 թիվ 142-Ն (որոշումն ունի անցումային դրույթներ), 18.08.20 թիվ 133-Ն (որոշումն ունի անցումային դրույթ), 16.04.21 թիվ 46-Ն, 19.04.21 թիվ 47-Ն (որոշումն ունի անցումային դրույթներ), 07.12.21 թիվ 183-Ն, 14.06.22 թիվ 96-Ն, 04.04.23 թիվ 38-Ն որոշումներ)

51. Հայաստանի Հանրապետության դրամով ներգրավված միջոցների դիմաց պահուստավորման ենթակա գումարի, ինչպես նաև արտարժույթով (այդ թվում` մետաղական հաշիվներով) ներգրավված միջոցների դիմաց Հայաստանի Հանրապետության դրամով պահուստավորման ենթակա գումարի մեծության կարգավորումը կատարվում է փաստացի պահուստավորված և պահուստավորման ենթակա միջոցների միջին օրական գումարների համեմատման միջոցով, այնպես, որ փաստացի պահուստավորված միջին օրական գումարը հավասար կամ ավելի լինի հաշվետու ժամանակահատվածում պահուստավորման ենթակա միջոցների միջին օրական գումարից:↩

Արտարժույթով (այդ թվում` մետաղական հաշիվներով) ներգրավված միջոցների դիմաց համապատասխան արտարժույթով պահուստավորման ենթակա գումարի մեծության կարգավորումը կատարվում է օրական կտրվածքով, այնպես, որ փաստացի պահուստավորման ժամանակահատվածում յուրաքանչյուր օր փաստացի պահուստավորված գումարը հավասար կամ ավելի լինի հաշվետու ժամանակահատվածում պահուստավորման ենթակա միջոցների միջին օրական գումարից:

Արտարժույթով (այդ թվում` մետաղական հաշիվներով) ներգրավված միջոցների դիմաց` հաշվետու ժամանակահատվածում դրամով պահուստավորման ենթակա միջոցների գումարը յուրաքանչյուր օրվա համար որոշվում է` հիմք ընդունելով արտարժույթով ներգրավված միջոցների օրական դրամային համարժեքը: Օրական դրամային համարժեքը յուրաքանչյուր օրվա համար որոշվում է` հիմք ընդունելով տվյալ օրվա` Կենտրոնական բանկի կողմից տվյալ արտարժույթի համար հայտարարված արտարժույթի նկատմամբ հայկական դրամի` արժութային շուկաներում ձևավորված միջին փոխարժեքը: Մետաղական հաշիվներով ներգրավված միջոցների օրական դրամային համարժեքը որոշվում է` հիմք ընդունելով տվյալ օրվա` Կենտրոնական բանկի կողմից հայտարարված ոսկու հաշվարկային գները:

ԱՄՆ դոլարից և եվրոյից տարբերվող արտարժույթներով ներգրավված միջոցների դիմաց արտարժույթով իրականացվող պարտադիր պահուստավորման հաշվարկները կատարվում են կրոս փոխարժեքով` հիմք ընդունելով տվյալ օրվա` Կենտրոնական բանկի կողմից տվյալ արտարժույթի համար հայտարարված արտարժույթի նկատմամբ հայկական դրամի` արժութային շուկաներում ձևավորված միջին փոխարժեքը:

Մետաղական հաշիվներով ներգրավված միջոցների դիմաց արտարժույթով իրականացվող պարտադիր պահուստավորման հաշվարկները կատարվում են` հիմք ընդունելով տվյալ օրվա` Կենտրոնական բանկի կողմից հայտարարված ոսկու հաշվարկային գները, ինչպես նաև տվյալ օրվա` Կենտրոնական բանկի կողմից տվյալ արտարժույթի համար հայտարարված արտարժույթի նկատմամբ հայկական դրամի` արժութային շուկաներում ձևավորված միջին փոխարժեքը:

(51-րդ կետը փոփ. 18.11.08 թիվ 325-Ն, 27.07.10 թիվ 171-Ն, 22.11.11 թիվ 305-Ն, 10.12.14 թիվ 339-Ն, 17.12.14 թիվ 365-Ն (որոշումն ունի անցումային դրույթներ), 23.12.14 թիվ 369-Ն, 30.06.15 թիվ 152-Ն, 11.08.15 թիվ 183-Ն, 20.09.16 թիվ 146-Ն, 07.06.19 թիվ 75-Ն (որոշումն ունի անցումային դրույթներ) որոշումներ)

52. Ներգրավված միջոցների դիմաց պահուստավորման ենթակա միջոցների չափի հաշվարկի համար 2015 թվականի փետրվարի 1-ից սկսվող հաշվետու ժամանակահատվածի և դրան հաջորդող հաշվետու ժամանակահատվածների տևողությունը սահմանվում է օրացուցային մեկ ամիսը, իսկ միջոցների փաստացի պահուստավորման հաշվարկի ժամանակահատվածը ընդգրկում է հաշվետու ժամանակահատվածի ավարտին հաջորդող 2-րդ ամսվանից սկսած` Կենտրոնական բանկի կողմից սահմանված պահուստավորման օրացույցով (այսուհետ` պահուստավորման օրացույց) նախատեսված, որպես կանոն, չորեքշաբթիից երեքշաբթի ընկած 28 կամ 35 օրերը: Ընդ որում, փաստացի պահուստավորման վերջնաժամկետ է համարվում պահուստավորման օրացույցով սահմանված փաստացի պահուստավորման վերջին օրվա` Կենտրոնական բանկի գործառնական օրվա ավարտը:

(52-րդ կետը փոփ. 25.12.07 թիվ 422-Ն, 18.11.08 թիվ 325-Ն, 27.07.10 թիվ 171-Ն, 22.11.11 թիվ 305-Ն, 10.12.14 թիվ 339-Ն որոշումներ)

52.1. (5.1-ին կետն ուժը կորցրել է 22.11.2011 թվականից` 22.11.11 թիվ 305-Ն որոշում)

(52.1-ին կետը լրաց. և փոփ. 25.12.07 թիվ 422-Ն, 18.11.08 թիվ 325-Ն, 27.07.10 թիվ 171-Ն որոշումներ)

52.1.1. (5.1.1-ին կետն ուժը կորցրել է 22.11.2011 թվականից` 22.11.11 թիվ 305-Ն որոշում)

(52.1.1-ին կետը լրաց. 27.07.10 թիվ 171-Ն որոշում)

52.1.2. (52.1.2-րդ կետն ուժը կորցրել է 01.02.2011 թվականից` 01.02.21 թիվ 21-Ն (որոշումն ունի անցումային դրույթներ) որոշում)

(52.1.2-րդ կետը լրաց. 27.07.10 թիվ 171-Ն որոշում)

52.2. Ընթացիկ տարվա պահուստավորման հաշվետու և փաստացի ժամանակահատվածների վերաբերյալ տեղեկատվությունը` պարտադիր պահուստավորման օրացույցը` հաստատված Կենտրոնական բանկի խորհրդի կողմից, տեղակայվում է Կենտրոնական բանկի ինտերնետային կայքում, որպես կանոն, մինչև նախորդ տարվա նոյեմբերի 30-ը: Պահուստավորման օրացույցի օրինակելի ձևը ներկայացված է սույն կանոնակարգի հավելված 7-ում:

(52.2-րդ կետը լրաց. 18.11.08 թիվ 325-Ն, 27.07.10 թիվ 171-Ն որոշումներ)

i

53. Պարտադիր պահուստավորման ենթակա են Հայաստանի Հանրապետության դրամով և արտարժույթով ներգրավված միջոցները, բացառությամբ`

1) Կենտրոնական բանկից ներգրաված միջոցների,

2) Հայաստանի Հանրապետության կառավարության 2009 թվականի հունիսի 26-ի թիվ 717-Ա որոշմամբ հաստատված` տնտեսության կայունացման վարկավորման ծրագրի Բաղադրիչ 1-ի միջոցների,

3) «ԱԶԳԱՅԻՆ ՀԻՓՈԹԵՔԱՅԻՆ ԸՆԿԵՐՈՒԹՅՈՒՆ» վերաֆինանսավորում իրականացնող վարկային կազմակերպություն փակ բաժնետիրական ընկերությունից ներգրաված միջոցների,

4) «ԲՆԱԿԱՐԱՆ ԵՐԻՏԱՍԱՐԴՆԵՐԻՆ» վերաֆինանսավորում իրականացնող վարկային կազմակերպություն փակ բաժնետիրական ընկերությունից ներգրաված միջոցների,

5) Հայաստանի Հանրապետության տարածքում գործող բանկերի միջև թղթակցային հաշիվների, միմյանցից ներգրաված այլ միջոցների,